|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Martedì 5 aprile 2011 - Numero 348 - LIVELLO 1

DETTAGLI DEI PORTAFOGLI al 4 aprile 2011

ETF ITALIA - Portafoglio globale che si propone di ottenere crescite superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto esclusivamente da ETF e fondi chiusi, tutti quotati sul mercato italiano, e facilmente acquistabili con qualsiasi banca o intermediario di trading online. BIG MONEY - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli a maggiore volatilità, con una attività di trading molto frequente. E' composto costantemente da soli quattro titoli, quotati sul Nyse e Nasdaq, selezionati tra i più performanti degli ultimi mesi, che vengono sostituiti ogni settimana, utilizzando sofisticate tecniche di screening finalizzate al momentum e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli "Top" di ogni settore. TOP ANALISTI - Portafoglio globale, che si propone di ottenere una combinazione di dividendi in costante crescita e capital gain superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto da azioni internazionali di vari paesi, quotate sul Nyse e Nasdaq. Nella composizione del modello vengono privilegiati i titoli più raccomandati da un pannello di oltre 25 tra i migliori analisti e broker internazionali, presenti nelle principali classifiche di rating e di performance. TOP DIVIDEND - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli ad elevato dividendo. E' composto costantemente dai dieci titoli, quotati sul Nyse e Nasdaq, con il dividend yield più elevato. I titoli vengono sostituiti ogni mese, utilizzando sofisticate tecniche di screening e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli “Top” di ogni settore. CLICCA QUI SOTTO E SCARICA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF

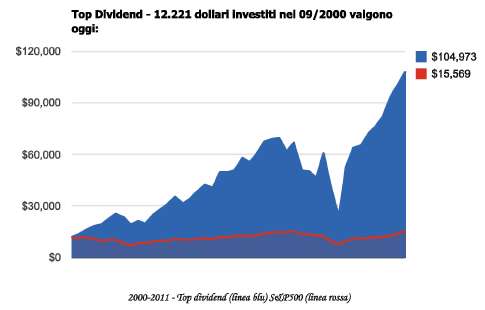

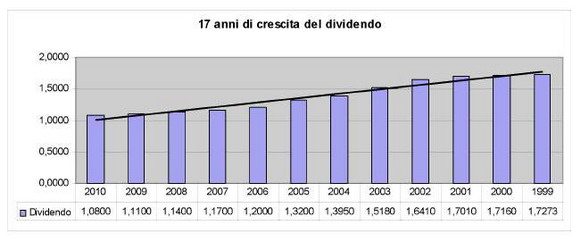

Gentile abbonato, Nel report di oggi dedicheremo ampio spazio ad un fondo immobiliare americano da inserire in portafoglio, che permette agli investitori di acquistare quote di un ampio e diversificato portafoglio di immobili, ricevendo ogni mese una stabile rendita derivante dagli affitti. Dopo i dati positivi sul mercato del lavoro negli Usa diffusi la scorsa settimana, l’indice S&P500 della borsa americana ha messo a segno la migliore performance trimestrale degli ultimi 13 anni, dal 1998 ad oggi, con una crescita da inizio anno pari a +5,9%. Si tratta sicuramente di un buon segnale, destinato ad condizionare positivamente tutti mercati azionari internazionali. In questo contesto, continua la nostra ricerca verso quelle società più performanti, in grado di sfruttare pienamente il nuovo ciclo economico, portando valore aggiunto ai nostri portafogli. Vediamo ora nel dettaglio le variazioni settimanali per i quattro modelli inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili. Un semplice portafoglio di dieci titoli per guadagnare il 7% in dividendi Top Dividend - Questo nuovo portafoglio è stato lanciato due settimane fa, nel report di martedì 22 marzo 2011, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Il modello, che sostituisce il precedente Top Value & Growth, è partito subito in crescita, con un rialzo complessivo di +3,2%, con nove posizioni su dieci in progresso rispetto ai prezzi di acquisto. I titoli selezionati resteranno in portafoglio fino a martedì 19 aprile, data del prossimo aggiornamento mensile. Complessivamente, il modello offre un livello cedolare record, con un rendimento medio annuo pari al 7,1% ed un price earning medio pari a 12,3 volte, più attraente rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi al 2,6%, ed un price earning a 13,6 volte. Secondo i dati di Back Test, da settembre 2000 ad oggi, il portafoglio indica un rendimento record, pari a +23,1% annuo composto contro una performance dell'indice S&P500 pari a +1,5% annuo nello stesso periodo.

Il rendimento cumulativo del modello è stata pari a +764,7%, contro 27,3% realizzato dall'indice S&P500 nello stesso periodo. Si tratta di un portafoglio adatto a chi desidera ottenere rendite periodiche più elevate senza rinunciare a potenziali capital gain elevati. Per visualizzare i dati completi del Back Test cliccare su: http://tinyurl.com/topdividend Per visualizzare i dieci titoli del portafoglio Top Dividend in formato PDF clicca qui Top Analisti – Questo particolare portafoglio è uno dei più replicati dai nostri lettori e raggruppa in un unico modello i titoli più raccomandati da un pannello di oltre 25 tra i maggiori Guru e analisti finanziari internazionali, presenti nelle maggiori classifiche internazionali di performance. Dal 1 gennaio 2009 ad oggi il modello ha messo a segno risultati record, con un guadagno di +74,3%, contro +43% registrato dall’indice S&P500 nello stesso periodo. Nel report di oggi dedichiamo ampio spazio a tre nuovi titoli caldi da inserire in portafoglio che, secondo gli analisti, potrebbero beneficiare fortemente dell’attuale fase di ripresa economica, con interessanti potenziali di apprezzamento anche nel breve termine. Vediamo ora nel dettaglio i nuovi acquisti per il modello. Investire in immobili con uno stabile dividendo mensile

Possedere un ampio portafoglio immobiliare e percepire ogni mese una stabile rendita derivante dagli affitti: in uno scenario pieno di incertezze e inflazione crescente, oggi questo è sicuramente il sogno di molti investitori che sono alla ricerca di maggiore protezione dei propri patrimoni. Questo importante fondo di investimento immobiliare a dividendo mensile è stato inserito in portafoglio soltanto tre settimane fa. Dalla nostra raccomandazione del report di martedì 15 marzo, il titolo mostra già un progresso pari a +2,31% e, dopo le ultime notizie diffuse dalla società in questi ultimi giorni, alcuni analisti da noi monitorati hanno migliorato ulteriormente il giudizio.

Lo slogan aziendale è chiaro in questo senso: “Benvenuti nella società a dividendo mensile – Noi generiamo una sicura rendita mensile possedendo un pacchetto di immobili commerciali che affittiamo a livello regionale e nazionale ad importanti catene di distribuzione ed altre imprese commerciali.” Le nuove proprietà acquisite dal fondo in queste ultime settimane si aggiungono al portafoglio esistente di 1,5 milioni di metri quadrati, su 1.995 immobili tutti interamente affittati. Ultimi dividendi mensili distribuiti

La metodologia applicata dalla società appare disciplinata: Se un immobile in portafoglio non riesce più a mantenere una adeguata copertura in termini di rendita, la proprietà viene subito messa in vendita. Questo approccio ha portato negli anni a flussi affidabili di canoni di locazione, con un tasso medio di occupazione superiore al 98% dal 1970 ad oggi. Di conseguenza, il fondo è stato in grado di pagare un dividendo ogni mese a partire dal 1970, con 54 trimestri consecutivi di aumento della cedola. Il titolo mantiene un deciso rating di STRONG BUY e va acquistato oggi in apertura di mercato Usa. Attualmente abbiamo destinato a questo investimento una quota pari all’ 1,5% del portafoglio, con un controvalore di 329 azioni. Puntare sul cemento: la ripresa dell’economia porterà ad un rapido aumento della domanda La grave recessione che ha colpito l’economia mondiale nel biennio 2007-2009, e lo scoppio della bolla immobiliare che ha ridotto gli eccessi accumulati negli anni precedenti nel settore dell’edilizia a livello globale, hanno influito pesantemente sulle quotazioni di molte importanti multinazionali del settore costruzioni, penalizzate da una riduzione complessiva della domanda. I colossi del settore in alcuni casi hanno visto scendere le quotazioni dei titoli a livelli inferiori di oltre il 50% rispetto ai massimi toccati prima della crisi. Italcementi ad esempio, quota oggi a 7,1 euro, quasi un terzo rispetto ai massimi di 24,8 euro toccati in aprile del 2007. Oggi, a distanza di tre anni, la situazione si sta capovolgendo. Ci troviamo in un momento in cui le quotazioni sono ai minimi storici, mentre la domanda globale sta mostrando concreti segni di ripresa, grazie anche alla sostenuta richiesta di materiali di costruzione da parte dei grandi paesi emergenti, alle prese con importanti opere pubbliche e grandi infrastrutture. Tutto questo porterà sicuramente a forti richieste di cemento, da sempre il materiale più usato in ogni tipo di costruzione. In queste ultime sedute, il mercato sembra già accorgersi del nuovo trend: non a caso, uno dei titoli più performanti dell’ultima settimana tra tutti i componenti del nostro modello Top Analisti è proprio uno dei massimi produttori mondiali di cemento, con un progresso pari a +4,2%. Nonostante il guadagno, il titolo quota ancora ad un livello inferiore del 75% rispetto ai livelli di 6 anni fa e scambia oggi alle stesse quotazioni di 11 anni fa. Su queste basi, uno degli analisti da noi monitorati, ritiene che il titolo scambi ad un forte sconto rispetto al suo valore intrinseco (fair value) e su queste basi offra un forte potenziale, pari a +46% rispetto alle quotazioni attuali. Stiamo parlando di PASSA AL LIVELLO 2. Fondata nel 1906 e oltre 46.000 dipendenti, la società è considerata attualmente come il maggiore produttore mondiale di cemento, specializzato nella produzione, commercializzazione, distribuzione e vendita di cemento, calcestruzzo, aggregati e materiali da costruzione. La produzione annua di cemento ammonta a 158 milioni di tonnellate, on un fatturato di 14 miliardi di dollari e una presenza in oltre 50 stati e rapporti commerciali in oltre 100 nazioni, con sedi e uffici situati in Nord America, Europa, Sud America, America Centrale, Caraibi, Africa, Medio Oriente e Asia. L’azienda ha risentito della lunga recessione ciclica dell'attività edilizia, così come della debolezza della domanda di cemento, calcestruzzo e aggregati negli Stati Uniti e in Europa. Ora, il trend sembra invertirsi, e le proiezioni stimano una consistente ripresa dei ricavi per i prossimi anni, favorita in particolare dalla forte domanda di cemento dei mercati emergenti, in particolare da Africa, Medio Oriente e Asia. Su queste basi, la società continuerà a sperimentare una forte crescita dei volumi, guidati dal favorevole andamento demografico di questi paesi e dal progressivo passaggio verso una maggiore industrializzazione e urbanizzazione. A conferma di questa tendenza, pochi giorni fa la società ha annunciato che fornirà oltre 50.000 tonnellate di cemento per la costruzione di una maxi centrale idroelettrica in Costarica, un progetto da 1,2 miliardi per una produzione di 311 megawatts di energia, che diventerà di fatto la maggiore infrastruttura del settore di tutto il centro America. Dividendo 6,5%: la società del portafoglio di Warren Buffet con la cedola più elevata Grazie alle forti performance conseguite per oltre 40 anni consecutivi di successi in borsa, Warren Buffet è oggi uno dei Guru più ascoltati nel panorama della finanza internazionale. Le scelte del finanziere vengono sempre attentamente monitorate dalla comunità internazionale degli investitori e vengono prese come riferimento per la composizione di portafogli con potenziali di crescita più elevati. In questo contesto, abbiamo recentemente analizzato tutte le società contenute nel portafoglio del finanziere scoprendo che questa azienda, inclusa da tempo nel nostro modello Top Analisti, è attualmente il titolo del portafoglio di Warren Buffet a dividendo più elevato, con una redditività annua pari al 6,5%, corrisposta in rate trimestrali. Si tratta di una delle maggiori aziende farmaceutiche mondiali, con 70 miliardi di euro di capitalizzazione. Per capirne la dimensione, basti calcolare che a livelli attuali la società quota ad un livello superiore di oltre due volte quella delle Assicurazioni Generali, una delle maggiori Blue Chip del listino italiano. Abbiamo già parlato nelle scorse edizioni del titolo, grazie al massiccio Buy Back lanciato dalla società, che prevede un riacquisto sul mercato di azioni proprie fino a 3 miliardi di dollari, pari al 3% del capitale sociale. Proprio in queste settimane è in piena attività il buy Back, andamento del quale stiamo già informando costantemente i nostri abbonati e lettori nelle ultime settimane: 17 marzo 2011: la società ha acquistato in borsa titoli propri per 1,35 milioni Da questa tabella si evidenzia come nelle ultime sedute si siano ulteriormente accentuati e potenziati gli acquisti del titolo da parte della società e questo trend ci spinge a monitorare ulteriormente da vicino la situazione. Riteniamo infatti che questa politica di sostegno del titolo, unito ad una delibera di ulteriore incremento del dividendo per i prossimi anni, costituisca oggi una particolare opportunità di ingresso sul titolo. Lo scorso febbraio, nel corso della presentazione agli analisti dei risultati del quarto trimestre, la società aveva delineato chiaramente la sua strategia raccogliendo in una slide gli obiettivi per i prossimi anni: “Crescita dei fatturati + crescita dividendo + buy back = forte performance complessiva per i nostri azionisti” Stiamo parlando di PASSA AL LIVELLO 2. Si tratta di una delle prime dieci società farmaceutiche al mondo per importanza, con oltre 100 mila dipendenti, un fatturato di circa 33 miliardi di euro e una quota di mercato globale del 5,6 per cento. Sulla base della cedola particolarmente elevata, distribuita in rate trimestrali e considerato il sostegno in borsa derivante dal Buy Back in corso, il titolo mantiene un giudizio di STRONG BUY e va acquistato in apertura di mercato Usa. Attualmente abbiamo destinato al titolo una quota pari al 0,54% del portafoglio, con un controvalore pari a 108 azioni. Comprare in data di oggi il titolo. Per scaricare il portafoglio Top Analisti completo in formato PDF clicca qui Big Money – E' il nostro portafoglio di trading avanzato e veloce, riservato ai traders più esperti e formato da soli quattro titoli che cambiano ogni martedì. A causa della volatilità più elevata, si raccomanda di utilizzare questo modello abbinandolo ad altri più conservativi, come ad esempio il portafoglio ETF Italia o il Top Analisti. Big Money utilizza tecniche avanzate per la sua composizione, servendosi di un sofisticato sistema computerizzato a parametri, che permette di identificare solo quattro titoli in un universo di oltre 5000 aziende quotate sul Nyse e sul Nasdaq. Il portafoglio, inventato dagli analisti di Zacks e da noi riadattato, ha una filosofia opposta agli altri modelli. Mentre il Top Analisti e il Top Dividend ricercano titoli sottovalutati e spesso con grafici in discesa negli ultimi mesi (stile contrarian), il Big Money identifica i titoli "più alla moda del momento", e cioè quelli che pur mantenendo attualmente una sottovalutazione di base, sono stati i più performanti in borsa negli ultimi mesi (grafici in forte crescita). In sintesi, il modello si basa sulla continuazione del trend. Questa metodologia, applicata con costanza è risultata negli anni la più redditizia, ma anche la più speculativa. Vediamo ora nel dettaglio i titoli da acquistare oggi in apertura di mercato e da mantenere fino a martedì prossimo, con un investimento di 25% per ciascun titolo. Il nuovo portafoglio per la settimana

Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili. a mezzo Visa o Mastercard, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata. clicca qui per abbonarti anche per un solo mese: http://www.strategyinvestor.com/amember/signup.php?price_group=1

Acquistiamo gli stessi titoli dei grandi Analisti - Monitoraggio costante della performance Ogni settimana monitoriamo le performance dei migliori Guru e analisti mondiali, presenti nella principali classifiche internazionali di rating, privilegiando per i nostri portafogli i titoli contenuti nei modelli che hanno ottenuto i maggiori risultati nel medio lungo periodo. Nella tabella qui sotto sono evidenziati alcuni dei grandi portafogli internazionali a cui si ispira il nostro report:

Disclaimer: LMR nell' esercizio della sua attività esprime opinioni, pareri e considerazioni sui mercati che non possono in alcun modo essere considerati come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. LMR prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. LMR non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@strategyinvestor.com con una richiesta in tal senso |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||