|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Martedì 31 gennaio 2012 - Numero 391 - LIVELLO 1

DETTAGLI DEI PORTAFOGLI al 30 gennaio 2012

ETF ITALIA - Portafoglio globale che si propone di ottenere crescite superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto esclusivamente da ETF e fondi chiusi, tutti quotati sul mercato italiano, e facilmente acquistabili con qualsiasi banca o intermediario di trading online. TOP ANALISTI - Portafoglio globale, che si propone di ottenere una combinazione di dividendi in costante crescita e capital gain superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto da azioni internazionali di vari paesi, quotate sul Nyse e Nasdaq. Nella composizione del modello vengono privilegiati i titoli più raccomandati da un pannello di oltre 25 tra i migliori analisti e broker internazionali, presenti nelle principali classifiche di rating e di performance. TOP DIVIDEND - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli ad elevato dividendo. E' composto costantemente dai dieci titoli, quotati sul Nyse e Nasdaq, con il dividend yield più elevato. I titoli vengono sostituiti ogni mese, utilizzando sofisticate tecniche di screening e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli “Top” di ogni settore. CLICCA QUI SOTTO E SCARICA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF

Gentile abbonato, Maxi dividendi annui 10,8% e 8,8% su due titoli ad elevato potenziale di crescita. Nel report di oggi dedichiamo ampio spazio all’analisi di due nuove società da inserire nei nostri portafogli, operanti nei settori strategici del trasporto via mare di materie prime e nell’investimento in immobili specializzati nell’assistenza agli anziani. In un periodo in cui le banche centrali mantengono una politica di tassi di interesse particolarmente bassi per favorire la crescita economica, cresce la voglia di rendimenti più elevati da parte degli investitori che come noi ricercano soluzioni capaci di incrementare la redditività dei portafogli.

Secondo uno studio realizzato da Kenneth French, e riportato sul nostro report del 17 gennaio scorso, dal 1927 ad oggi, i titoli ad alto dividendo hanno ottenuto una performance pari all’11% annuo composto, battendo l’8% annuo ottenuto dai titoli senza dividendo e accumulando nel periodo una ricchezza di ben otto volte superiore, accompagnata da una minore volatilità. Dividendo 10,8% - Boom del trasporto via mare di materie prime La prima società di cui parliamo oggi opera come LP, Limited Partnership, un particolare tipo di struttura che obbliga a distribuire ai soci tutto l'utile maturato in cambio di agevolazioni fiscali. E' una struttura simile per certi aspetti ai REIT, i fondi immobiliari USA che vengono oggi riproposti in molti paesi. L’azienda opera in un business semplice e redditizio, con una flotta di 16 navi di proprietà che noleggia chiavi in mano alle maggiori compagnie internazionali di trasporto con contratti pluriennali, percependo flussi regolari di canoni di affitto che gira interamente agli azionisti. Gran parte delle principali materie prime quali minerali di ferro, carbone, grano e fertilizzanti viaggiano oggi via mare nei diversi porti di scarico in tutto il mondo e il business del loro trasporto acquisisce una grande importanza strategica.

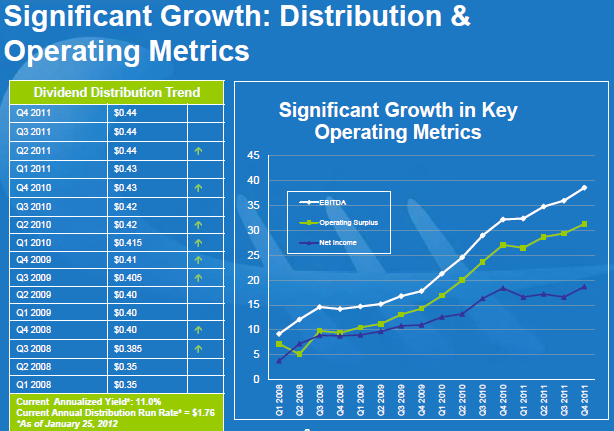

Essere proprietari di navi attrezzate per il trasporto di commodities significa ancorarsi direttamente all’andamento dell’economia globale. In questo contesto, negli ultimi cinque anni la società ha incrementato i propri utili ad un ritmo del 15% annuo composto, incrementando il dividendo trimestrale di +25% nel periodo. Stiamo parlando di PASSA AL LIVELLO 2. Si tratta dell’unico investimento del nostro portafoglio in questo settore ed è una società verticalmente integrata in un gruppo di navigazione via mare che vanta 55 anni di storia nel settore dei trasporti marittimi. La flotta della società si compone di 16 navi con una capacità di carico complessiva di 1.689.686 tonnellate e un' età media di 5 anni.

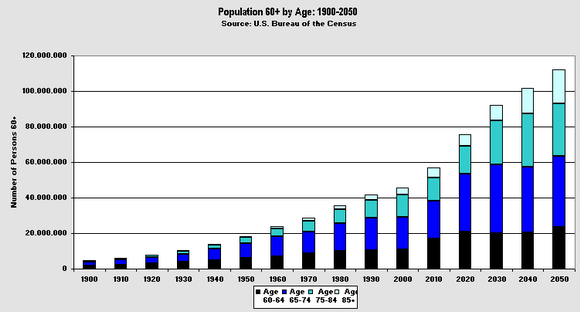

Le navi sono attualmente noleggiate con contratti di durata media di 4,6 anni a controparti di rating elevato e tutti i noleggi sono assicurati da un agenzia governativa europea di rating AA+. La scorsa settimana, la società ha comunicato i risultati relativi al quarto trimestre 2011, che hanno battuto le stime degli analisti, con ricavi per 50,5 milioni dollari. I sei analisti interpellati da S & P Capital IQ si attendevano ricavi per 48,3 milioni di dollari. I fatturati sono stati superiori del 19% rispetto ai 42,5 milioni dollari dello stesso periodo dell’anno precedente. La società distribuisce attualmente un maxi dividendo lordo pari al 10,8% annuo, suddiviso in quattro rate trimestrali a febbraio, maggio, agosto e novembre di ogni anno. I cinque analisti che seguono il titolo assegnano attualmente un rating medio BUY (2,4) su una scala da 1 (Strong Buy) a 5 (Strong Sell). Con il suo elevato dividendo, questo titolo rappresenta il secondo titolo del portafoglio a maggiore redditività contribuendo attivamente alla rendita complessiva del Top Analisti. Attualmente abbiamo dedicato a questo investimento una quota pari all’1,7% del portafoglio, con un controvalore pari a 836 azioni. Comprare in data di oggi il titolo. Dividendo 8,8% - Crescita demografica e assistenza agli anziani Per identificare la seconda società per il nostro portafoglio siamo partiti da una recente analisi pubblicata dal ufficio del censimento del governo degli Stati Uniti. Nel 1900, su una popolazione americana complessiva di 75 milioni, soltanto 3 milioni di persone, pari al 4,1%, erano sopra i 65 anni di età. Nel 2010, su una popolazione complessiva di 310 milioni, gli ultrasessantacinquenni avevano raggiunto i 40,2 milioni con una quota pari al 13% dell’intera popolazione. Secondo questa analisi, nel 2050, su una popolazione di 439 milioni, gli over 65 saranno ben il 20,2% dell’intera popolazione degli Stati Uniti! Ancora più sorprendente il dato degli over 85, che passeranno dagli attuali 5,7 milioni ai 19 milioni previsti per il 2050, con un rapporto quasi quadruplicato (grafico sotto).

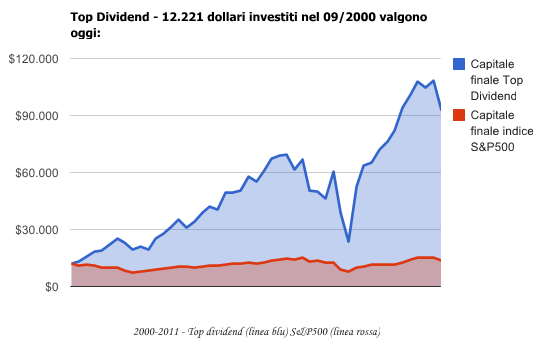

In sintesi, stiamo assistendo ad un rapido e progressivo invecchiamento della popolazione, che porterà a forti implicazioni sociali e maggiori costi per la collettività. Già oggi negli Stati Uniti abbiamo raggiunto la fatidica quota di un sessantancinquenne in età pensionabile ogni sei abitanti, bambini compresi. Una parte crescente di popolazione è gia oltre la soglia degli 85 anni di età e questo trend richiederà investimenti in strutture attrezzate per l’assistenza agli anziani e porterà come conseguenza ad una forte espansione della spesa sanitaria. I dati dell’ufficio del Censimento indicano che le persone tra 65 e 74 anni spendono oggi circa 10.800 dollari annui per la salute. Tale spesa sale a 16.400 dollari annui per le persone tra 75 e 84 anni e lievita a 25.700 dollari annui dagli 85 anni in su. A questo si aggiunge un allungamento della vita media, che oggi arriva a 83,6 anni, con un aumento del 1.300% rispetto ad un secolo fa. La nuova società ad elevato dividendo di cui parliamo oggi ci permette di cogliere due importanti obiettivi: beneficiare delle prospettive di rivalutazione immobiliare e sfruttare il grande boom del settore delle strutture specializzate nell’assistenza agli anziani. Si tratta di un fondo d’investimento immobiliare americano (REIT) che investe in case di riposo e centri di accoglienza per anziani, distribuendo ogni anno ai propri azionisti la rendita derivante dagli affitti di queste strutture specializzate. Stiamo parlando di PASSA AL LIVELLO 2. Il portafoglio immobiliare del fondo è composto attualmente da 97 proprietà, di cui 76 strutture di cura specializzate, 10 tra centri infermieristici qualificati e appartamenti per anziani indipendenti, 5 strutture per la residenza assistita, 2 centri di assistenza per la salute mentale, 1 complesso residenziale per la vita indipendente, e 1 comunità di cura per i pensionati. Complessivamente, le proprietà della società contano per un totale di 10.877 posti letto autorizzati in 23 stati. Si tratta di un business anticiclico che dovrebbe crescere ulteriormente nei prossimi anni, di pari passo al progressivo invecchiamento della popolazione. La società distribuisce agli azionisti la rendita derivante dagli affitti mediante un ricco dividendo, pari all’ 8,8% annuo, corrisposto in rate trimestrali a febbraio, maggio, agosto e novembre di ogni anno. Su queste basi, uno degli analisti da noi monitorati, nei giorni scorsi ha assegnato al titolo un rating di STRONG BUY, inserendo la società tra gli investimenti preferiti per il 2012. Anche gli altri cinque analisti che seguono il titolo assegnano attualmente un rating medio STRONG BUY (1,5) su una scala da 1 (Strong Buy) a 5 (Strong Sell). In base a queste considerazioni, inseriamo oggi il titolo in portafoglio, dedicando a questo investimento una quota pari all’1,6% del portafoglio, con un controvalore pari a 862 azioni. Questo nuovo investimento dovrebbe aumentare la redditività complessiva del portafoglio, portandola dal 4,4% al 4,5% annuo. Comprare in data di oggi il titolo. Per fare spazio al nuovo investimento, reinvestiamo i dividendi attualmente disponibili in cassa del portafoglio e vendiamo in data di oggi i seguenti titoli: 304 azioni Cemex (simbolo CX) 209 azioni Molson Coors (simbolo TAP) Un pacchetto di obbligazioni in euro con cedola 6,3% annuo ETF Italia – Questo particolare portafoglio è composto esclusivamente da ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Dal 1 gennaio 2009 ad oggi, il modello segna una performance pari a +32,3%. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. La scorsa settimana, la Federal Reserve ha dichiarato che non alzerà i tassi di interesse almeno fino a fine 2014, con l'obiettivo di sostenere la ripresa economica. L'indicazione del Federal Open Market Committee, il braccio di politica monetaria della Banca Centrale americana, è stato migliore delle aspettative degli analisti che ipotizzavano il ritorno a una manovra restrittiva già dal 2013. In sintesi, questa strategia indica che i tassi potrebbero rimanere bassi ancora per molto tempo favorendo le obbligazioni a rendimento più elevato. In questo contesto, torna interessante per il nostro portafoglio ETF un particolare fondo a cedola semestrale, acquistato per la prima volta in gennaio dello scorso anno. Stiamo parlando di PASSA AL LIVELLO 2. Il fondo investe attualmente in un pacchetto di ben 180 obbligazioni corporate, tutte denominate in euro con rating sub-investment grade. L'indice include solo le obbligazioni con un ammontare minimo di capitale in circolazione di 250 milioni di euro. Le nuove obbligazioni devono inoltre avere una scadenza iniziale compresa tra 2 e 10,5 anni. Per le obbligazioni già incluse nell'indice non sono previste scadenze minime. Per soddisfare i criteri di diversificazione, il peso di ogni emittente è limitato al 5% del portafoglio. L’ETF raccoglie tutte le cedole delle obbligazioni sottostanti e le distribuisce ai partecipanti sottoforma di due dividendi semestrali, con una rendimento annuo pari al 6,3% annuo, a febbraio e agosto di ogni anno. Considerato l’elevato dividendo distribuito e l’ampia gamma di obbligazioni contenute in questo ETF, confermiamo il rating BUY sul titolo, dedicando a questo investimento una quota pari al 8,9% del portafoglio, con un controvalore pari a 91 azioni. Comprare in data di oggi il titolo. Top Dividend: Rendimento medio 9,5% annuo - Il portafoglio di dieci titoli ad alto dividendo Top Dividend - Questo particolare portafoglio mira a raggiungere una redditività superiore, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Complessivamente, il modello offre un livello cedolare record, con un rendimento medio annuo pari al 9,5% ed un price earning medio pari a 11,9 volte, rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi al 2,2%, ed un price earning a 12,8 volte. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio Top Dividend evidenzia un rendimento record, pari a +20% annuo composto, contro una performance dell'indice S&P500 pari a +2% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +658%, contro un modesto +25% realizzato dall'indice S&P500 nello stesso periodo. Si tratta di un portafoglio adatto a chi desidera ottenere rendite periodiche più elevate senza rinunciare a potenziali capital gain elevati. Si tratta di un portafoglio adatto a chi desidera ottenere rendite periodiche più elevate senza rinunciare a potenziali capital gain elevati. Per visualizzare i dati completi del Back Test cliccare su: http://tinyurl.com/topdividend Per scaricare i dieci titoli del portafoglio Top Dividend in formato PDF clicca qui

I dieci titoli selezionati martedì 24 gennaio 2012 resteranno in portafoglio fino a martedì 21 febbraio 2012, data del prossimo aggiornamento mensile. Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili. a mezzo Visa o Mastercard, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata. clicca qui per abbonarti anche per un solo mese: http://www.strategyinvestor.com/amember/signup.php?price_group=1

Acquistiamo gli stessi titoli dei grandi Analisti - Monitoraggio costante della performance Ogni settimana monitoriamo le performance dei migliori Guru e analisti mondiali, presenti nella principali classifiche internazionali di rating, privilegiando per i nostri portafogli i titoli contenuti nei modelli che hanno ottenuto i maggiori risultati nel medio lungo periodo. Nella tabella qui sotto sono evidenziati alcuni dei grandi portafogli internazionali a cui si ispira il nostro report:

Disclaimer: LMR nell' esercizio della sua attività esprime opinioni, pareri e considerazioni sui mercati che non possono in alcun modo essere considerati come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. LMR prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. LMR non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@strategyinvestor.com con una richiesta in tal senso |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||