|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Martedì 27 novembre 2012 - Numero 434 - LIVELLO 1

DETTAGLI DEI PORTAFOGLI al 26 novembre 2012

ETF ITALIA - Portafoglio globale che si propone di ottenere crescite superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto esclusivamente da ETF e fondi chiusi, tutti quotati sul mercato italiano, e facilmente acquistabili con qualsiasi banca o intermediario di trading online. TOP ANALISTI - Portafoglio globale, che si propone di ottenere una combinazione di dividendi in costante crescita e capital gain superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto da azioni internazionali di vari paesi, quotate sul Nyse e Nasdaq. Nella composizione del modello vengono privilegiati i titoli più raccomandati da un pannello di oltre 25 tra i migliori analisti e broker internazionali, presenti nelle principali classifiche di rating e di performance. TOP DIVIDEND - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli ad elevato dividendo. E' composto costantemente dai dieci titoli, quotati sul Nyse e Nasdaq, con il dividend yield più elevato. I titoli vengono sostituiti ogni mese, utilizzando sofisticate tecniche di screening e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli “Top” di ogni settore. CLICCA QUI SOTTO E SCARICA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF

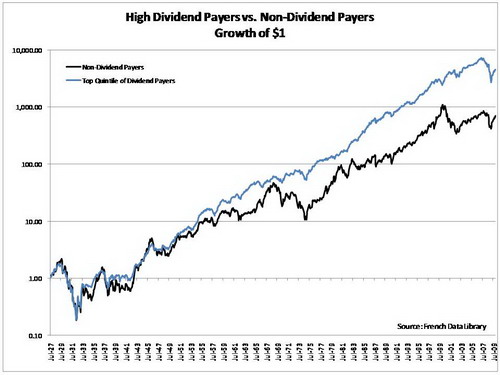

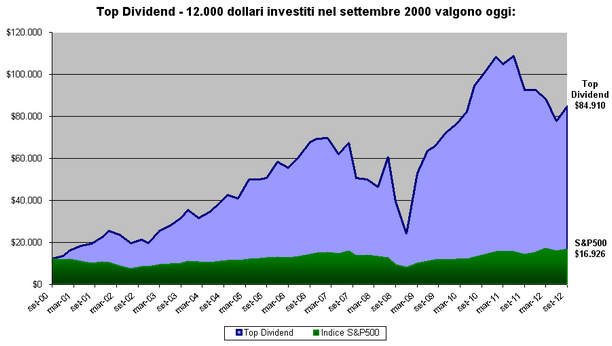

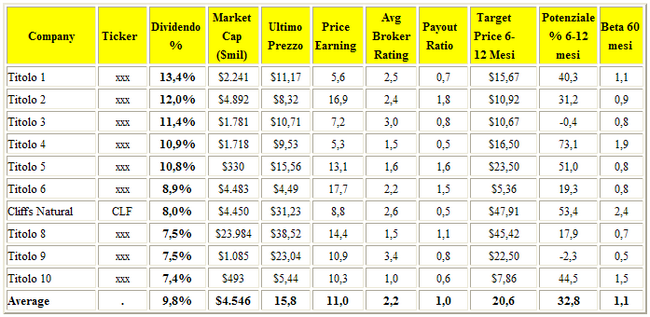

Gentile abbonato, Dopo un periodo di assenza dal portafoglio, un nuovo titolo con un maxi dividendo al 7,4% annuo ritorna oggi nel Top Dividend, sostituendo un vecchio titolo con dividendo al 6,9% e incrementando in questo modo la rendita complessiva del nostro modello al 9,8%, per un totale di circa 40 cedole annue. La correzione delle ultime settimane dell’indice S&P500 rispetto alle quotazioni toccate in settembre ha portato il rendimento del portafoglio sui valori massimi di sempre, raggiungendo valori prossimi al 10%. La ragione è semplice: i dividendi distribuiti dalle dieci società che compongono il nostro modello non sono diminuiti, a differenza del mercato, spingendo al rialzo la rendita complessiva sui prezzi attuali di borsa. In controtendenza con le continue oscillazioni giornaliere dei titoli, storicamente i dividendi appaiono molto più stabili, assicurando al portafoglio una continuità di entrate durante tutti i mesi dell’anno. La strategia di puntare alle società ad alto dividendo si è dimostrata premiante nel corso della vita del modello. Dalla partenza ad oggi, un capitale di 12.000 dollari investito in parti uguali nei dieci titoli del Top Dividend, è diventato ben 84.910 dollari a settembre del 2012, contro soli 16.926 dollari ottenuti dall’indice S&P500 nello stesso periodo. Il risultato è stato ancora più interessante, considerato il basso turnover mensile del portafoglio con soli due titoli su dieci sostituiti in media ad ogni aggiornamento. Il nostro report di oggi viene dedicato interamente alla revisione del nostro portafoglio Top Dividend, che raggruppa in un unico modello i dieci titoli con il maggiore dividendo quotati a Wall Street. Composto da pochi titoli, movimenti contenuti e dividendi superiori, questo particolare portafoglio continua ad interessare un numero crescente di nostri abbonati, che abbinano il Top Dividend ad altri investimenti per incrementare le entrate mensili, specialmente in un periodo come quello attuale in cui le rendite offerte dal mercato obbligazionario rimangono attestate a livelli minimi. Con un dividendo medio elevato, abbinato a potenziali capital gain di medio lungo periodo, Top Dividend si propone di ottenere una maggiore protezione del patrimonio dall’inflazione nel corso di un intero ciclo di mercato. La rendita media cedolare del nostro modello tocca con questo mese nuovi massimi, con un dividendo medio dei titoli pari al 9,8%. Selezione ed analisi basata sui fondamentali L’aggiornamento mensile del portafoglio, pubblicato a fine report include una dettagliata tabella analitica che accompagna i titoli selezionati, contenente diversi indicatori fondamentali, per permettere ai nostri abbonati al servizio di effettuare ulteriori analisi e approfondimenti. A partire dal mese scorso, abbiamo inserito nella tabella una ulteriore colonna di analisi, l’indicatore Beta a 60 mesi. Il Beta è il coefficiente che misura il comportamento di un singolo titolo rispetto al mercato, ovvero la variazione che un titolo assume storicamente rispetto alle variazioni del mercato. Un Beta maggiore di uno evidenzia oscillazioni di un titolo superiori al mercato, mentre un Beta inferiore ad uno mostra movimenti del titolo inferiori alle variazioni del mercato. Questa nuovo indicatore si aggiunge alle due ulteriori colonne di analisi che avevamo inserito a luglio di quest’anno, riportando per ciascun titolo il target medio a 12 mesi rilevato dagli analisti e il potenziale di guadagno in termini percentuali. I titoli sono ordinati nella tabella per importanza del dividendo, in ordine decrescente. In aggiunta ai target, i nostri lettori possono consultare altri indicatori fondamentali presenti nella tabella, come il price earning, i giudizi dei broker e la percentuale di Pay Out relativa al dividendo. Obiettivo di crescita a 12 mesi: il portafoglio continua a mostrare livelli sottovalutati, con un target medio a 12 mesi da parte dei broker pari a +32,8% dai livelli attuali, in aumento rispetto ai target medi di +23,8% di ottobre, dopo lo storno degli indici azionari Usa nell’ultimo mese. In sintesi, gli analisti nonostante il ribasso delle quotazioni non hanno modificato i target di prezzo dei titoli, spingendo al rialzo i potenziali del modello. Due titoli mostrano un target negativo dai livelli attuali. Considerato che Top Dividend è basato sui dividendi, le due posizioni vengono comunque mantenute in portafoglio grazie ai livelli ancora elevati delle cedole. I target potenziali degli analisti sono pubblicati a scopo informativo e per un maggiore approfondimento da parte dei nostri lettori, ma non vengono considerati nella costruzione del portafoglio. Il titolo con il maggiore potenziale di crescita per questo mese secondo gli analisti rimane Donnelley, quotato sul Nyse con simbolo RRD, con un target a 12 mesi pari a +73,1%. Il giudizio complessivo dei broker sul portafoglio è decisamente migliorato, con un rating medio pari a 2,2 (BUY) in una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), rispetto al 2,4 fatto registrare in ottobre. L'importanza storica dei dividendi nella determinazione della performance Secondo un studio realizzato da Capital Guardian, dal 1926 ad oggi i dividendi hanno contato per il 44% della performance complessiva dell’indice S&P500. Ancora più elevata risulta l’incidenza dei dividendi considerando l’intera storia del mercato azionario Usa. Dal 1802 ad oggi, i dividendi sono stati in assoluto la componente principale della performance di lungo termine. Il rendimento medio totale conseguito dalla borsa Usa nei 210 anni complessivi di storia è stato pari al 7,9% annuo, di cui il 5% annuo proveniente dai soli dividendi. Questo significa che un dollaro investito nel 1802 nell’indice Usa è diventato oggi ben 4.020.582 dollari considerando i dividendi reinvestiti, contro soli 304 dollari senza considerare i dividendi. Gli ultimi 40 anni hanno ulteriormente rafforzato questo trend. Un capitale di 100 dollari investito nel 1970 in parti uguali su un paniere di titoli a dividendo inclusi nell’indice S&P500, è diventato a fine 2010 ben 2.369 dollari, contro soli 395 dollari ottenuti dai titoli dell’indice senza dividendo. In sintesi, le società a dividendo hanno ottenuto dal 1970 ad oggi una performance di oltre 7 volte superiore rispetto alle società a zero dividendi! Il grafico sotto prende in considerazione un periodo ancora più lungo, mostrando i dati dal 1927 ad oggi. Come si evidenzia, un dollaro investito nel 1927 in titoli a dividendo (linea azzurra) vale oggi circa 7.000 dollari, contro circa 800 dollari ottenuto dai titoli senza dividendo.

Dogs Of The Dow - La base di partenza della nostra strategia operativa Il nostro portafoglio Top Dividend si basa proprio su queste considerazioni ed è composto costantemente da dieci titoli, selezionati tra quelli con il dividendo più elevato su un universo di oltre 6.000 aziende da noi regolarmente monitorate. Questo particolare portafoglio è uno dei più replicati dai nostri lettori che ricercano rendite periodiche da dividendi più elevate, abbinate a potenziali di crescita superiori nel medio lungo termine. Una volta ogni quattro settimane, il portafoglio viene ribilanciato ed aggiornato, apportando eventuali modifiche e sostituzioni nella composizione. Top Dividend è nato nel 2000 da una nostra evoluzione e rivisitazione di "The Dogs of The Dow", la popolare strategia di Michael O'Higgins. Creata nel 1991, questa tecnica si propone di selezionare i dieci titoli del Dow Jones Industrial con il dividend yield più elevato mantenendoli in portafoglio per un anno intero senza modifiche. Higgins nei suoi studi aveva notato che in un orizzonte di medio termine i titoli selezionati mediante questa metodologia ottenevano costantemente performance superiori al mercato. Complessivamente, dal 1973 ad oggi la strategia ha messo a segno un rendimento annuo composto pari a +17,7%, contro una performance dell’indice Dow Jones pari a +11,9% annuo nel periodo. In particolare: Durante la bolla tecnologica degli anni novanta, i titoli ad alto dividendo “Dogs of the Dow” hanno evidenziato una performance di +28,6% nel 1996, +22,2% nel 1997, +10,7% nel 1998 e +4% nel 1999 Durante il mercato fortemente negativo del 2000-2002, i Dogs hanno messo a segno un rialzo di +6,4% nel 2000, seguito da una perdita di –4,9% nel 2001 e –8,9% nel 2002, con un risultato nettamente superiore a quello ottenuto dai principali indici azionari Nel 2003, i titoli ad alto dividendo del Dow hanno ottenuto un altro risultato record, con una crescita di +28,7% e segnando un nuovo massimo storico Nel 2004 ulteriore crescita, con +4,4% seguito da una perdita del 5,1% nel 2005 Nel 2006 il portafoglio ha fatto segnare un nuovo massimo storico, con un guadagno record di +30,3% Dopo una performance piatta registrata nel 2007, il 2008 e 2009 hanno visto i Dogs scendere in maniera più decisa, in linea con la crisi internazionale dei mutui subprime e con l’andamento negativo di tutte le borse mondiali Il 2010 e 2011, hanno fatto segnare nuovamente performance dei titoli Dogs superiori rispetto al mercato, con risultati rispettivamente pari a +20,5% e +12,2%. Top Dividend - Affinamento della metodologia di selezione Dopo aver analizzato i risultati conseguiti dalla strategia, ci eravamo chiesti se fosse stato possibile migliorare ulteriormente le performance con opportuni adattamenti della tecnica. Dopo diversi test, analisi e simulazioni al computer, abbiamo quindi creato un portafoglio potenzialmente in grado di sfruttare ancora meglio la strategia di Higgins. Affinando la metodologia dei Dogs, Top Dividend seleziona i dieci titoli ad alto dividendo muovendosi non solo all’interno delle maggiori Blue Chips, ma esplorando anche il ricco mondo delle Small Cap, tendenzialmente più performanti nel medio lungo termine ed attuando una revisione mensile (anziché annuale) dei titoli presenti in portafoglio. Applicando questi parametri, negli ultimi 12 anni siamo riusciti a raddoppiare le performance rispetto al modello di partenza. Partendo da queste considerazioni, nel report di oggi presentiamo una speciale lista di 10 titoli per il mese in corso, che offrono dividendi particolarmente elevati, con un rendimento medio record pari al 9,8% annuo, corrisposto in rate trimestrali, per un totale di circa 40 cedole annue. Questi titoli compongono il nostro popolare modello Top Dividend, il portafoglio che viene aggiornato una volta al mese e che raggruppa i dieci titoli del listino Usa con i dividendi più elevati. Le performance record ottenute da questo modello negli ultimi 12 anni confermano la validità e l’importanza delle cedole. Si tratta di una strategia potente e facile da seguire, caratterizzata da pochi trading mensili (in media tra due e tre compravendite al mese), che sta raccogliendo attenzioni crescenti da parte dei nostri abbonati. I dieci nuovi titoli che abbiamo selezionato per il report di oggi offrono complessivamente livelli cedolari record, con un rendimento medio annuo pari al 9,8% ed un price earning medio pari a 11 volte, rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi al 2,2%, ed un price earning a 13,9 volte. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento record, pari a +17,9% annuo composto contro una performance dell'indice S&P500 pari a +2,8% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +595%, contro un +39% realizzato dall'indice S&P500 nello stesso periodo. In sintesi, il nostro pacchetto di dieci titoli ad alto dividendo ha quindi ottenuto negli ultimi 12 anni una performance complessiva di 15 volte in più rispetto alla borsa. Per visualizzare e stampare i dati completi del Back Test della performance dal 2000 ad oggi in formato PDF cliccare su: http://www.strategyinvestor.com/r/top_dividend_performance.pdf

Top Dividend - I dieci titoli da acquistare oggi (per visualizzare tutti i nomi dei titoli PASSA AL LIVELLO 2)

Come si evidenzia dalla tabella sopra, i dieci titoli offrono in media un dividendo lordo pari al 9,8%, con un range oscillante tra il 13,4% del titolo a maggiore dividendo e il 7,4% del titolo con il minore dividendo. Il giudizio medio dei broker e analisti su ciascun titolo risulta pari a BUY (2,2) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell). Sulla base dei dividendi ancora elevati e dei giudizi positivi dei broker, nove dei dieci titoli selezionati lo scorso mese rimangono confermati anche per il mese in corso, con una sola vendita da fare oggi. La vendita da fare oggi – Medical Properties Trust Esce con oggi dal Top Dividend il titolo Medical Properties Trust quotato sul Nyse con simbolo MPW da vendere in apertura di mercato Usa per fare spazio al nuovo ingresso nel portafoglio. Nonostante il dividendo elevato, pari al 6,9% annuo, il titolo questo mese viene superato in termini di redditività dal nuovo titolo che offre una cedola pari al 7,4%, entrando di diritto nel modello. Vediamo ora nel dettaglio l’approfondimento sul nuovo titolo che entra oggi nel portafoglio Top Dividend. Nuovo ingresso nel portafoglio: Un leader nello shopping online con dividendo 7,4% Tra i titoli a maggiore dividendo quotati a Wall Street, il nostro screening mensile ha evidenziato ancora una volta una società appartenente al comparto delle small cap, già presente nel portafoglio nei mesi scorsi, che torna oggi nel modello grazie alla sua redditività elevata. Già da diversi anni, la società distribuisce una ricca cedola agli azionisti pari al 7,4% annuo, corrisposto in rate trimestrali a febbraio, maggio, agosto e novembre di ogni anno. Descrizione del business: La nuova società che entra oggi nel portafoglio fornisce attraverso le sue controllate, una vasta gamma di prodotti di consumo e servizi su Internet negli Stati Uniti, in Europa e a livello internazionale. . Stiamo parlando di PASSA AL LIVELLO 2. I 4 analisti e broker che seguono attualmente il titolo assegnano alla società uno dei rating più elevati tra tutti i titoli del portafoglio (vedi tabella sopra), con un giudizio medio STRONG BUY, e un target potenziale a 12 mesi pari a +44,5% rispetto alle attuali quotazioni di borsa. Destiniamo a questo investimento una quota pari al 10% del portafoglio. Comprare in data di oggi il titolo utilizzando il ricavato della vendita di Medical Properties Trust. Al fine di garantire una adeguata diversificazione del portafoglio, raccomandiamo ai nostri lettori di acquistare questo titolo esclusivamente in abbinamento con gli altri nove titoli della tabella sopra e di mantenere invariata la composizione del modello fino al prossimo aggiornamento del 27 dicembre prossimo. Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili. a mezzo Visa o Mastercard, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata. clicca qui per abbonarti anche per un solo mese: http://www.strategyinvestor.com/amember/signup.php?price_group=1

Acquistiamo gli stessi titoli dei grandi Analisti - Monitoraggio costante della performance Ogni settimana monitoriamo le performance dei migliori Guru e analisti mondiali, presenti nella principali classifiche internazionali di rating, privilegiando per i nostri portafogli i titoli contenuti nei modelli che hanno ottenuto i maggiori risultati nel medio lungo periodo. Nella tabella qui sotto sono evidenziati alcuni dei grandi portafogli internazionali a cui si ispira il nostro report:

Disclaimer: LMR nell' esercizio della sua attività esprime opinioni, pareri e considerazioni sui mercati che non possono in alcun modo essere considerati come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. LMR prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. LMR non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@strategyinvestor.com con una richiesta in tal senso |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||