|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Martedì 17 maggio 2016 - Numero 615 - LIVELLO 1

DETTAGLI DEI PORTAFOGLI al 13 maggio 2016

ETF ITALIA - Incluso nell'iscrizione di Secondo Livello - Portafoglio globale che si propone di ottenere crescite superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto esclusivamente da ETF e fondi chiusi, tutti quotati sul mercato italiano, e facilmente acquistabili con qualsiasi banca o intermediario di trading online. TOP ANALISTI - Incluso nell'iscrizione di Secondo Livello - Portafoglio globale, che si propone di ottenere una combinazione di dividendi in costante crescita e capital gain superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto da azioni internazionali di vari paesi, quotate sul Nyse e Nasdaq. Nella composizione del modello vengono privilegiati i titoli più raccomandati da un pannello di oltre 25 tra i migliori analisti e broker internazionali, presenti nelle principali classifiche di rating e di performance. TOP DIVIDEND - Incluso nell'iscrizione di Secondo Livello - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli ad elevato dividendo. E' composto costantemente dai dieci titoli, quotati sul Nyse e Nasdaq, con il dividend yield più elevato. I titoli vengono sostituiti ogni mese, utilizzando sofisticate tecniche di screening e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli “Top” di ogni settore. TRADING AVANZATO - Incluso nell'iscrizione di Terzo Livello - Questo particolare modello si compone costantemente di sei titoli internazionali quotati sul mercato Usa, selezionati in base alle raccomandazioni di un pannello di importanti broker e analisti internazionali. Alle attuali quotazioni di borsa queste società risultano sottovalutate rispetto al mercato e presentano forti prospettive in termini di performance, solidità del business, e crescite dei dividendi. I titoli vengono monitorati e aggiornati ogni giovedì. Il portafoglio ricerca i titoli più "alla moda", inseguendo il trend al rialzo e vendendo rapidamente quelle posizioni che non sono più allineate ai requisiti di crescita richiesti. CLICCA QUI SOTTO E SCARICA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF

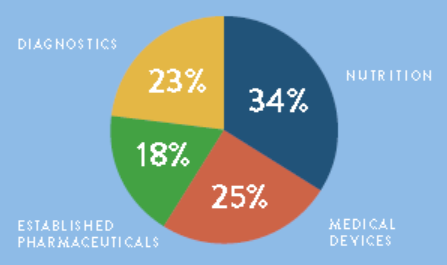

Gentile abbonato, La prima parte del mese di maggio è stata caratterizzata da elevati flussi di dividendi in entrata per il nostro portafoglio Top Analisti, con sei società che hanno distribuito la cedola trimestrale, incrementando la liquidità attualmente disponibile nel modello. Approfittando delle nuove disponibilità, nel report di oggi reinvestiamo tutto il ricavato dei dividendi su una importante società farmaceutica, che offre interessanti potenziali di apprezzamento alle attuali quotazioni. Lo scorso febbraio questa azienda ha annunciato l'acquisizione di una società concorrente nel settore diagnostica per 5,8 miliardi di dollari, seguita dall'annuncio di fine aprile di un'altra maxi acquisizione per 25 miliardi di dollari, per potenziare il settore cardiologia e attrezzature mediche. Le due nuove acquisizioni dovrebbero portare ad un significativo aumento dell'utile per azione già dal prossimo esercizio. In aggiunta, l'azienda ha realizzato crescite dei ricavi di +5,1% e ha incrementato del 2% le stime degli utili per il 2016. Nonostante queste buone notizie, il titolo quota attualmente ai minimi degli ultimi 12 mesi, con una quotazione di borsa inferiore del 26% rispetto a luglio dello scorso anno. Questo titolo è stato uno dei più performanti degli ultimi anni a Wall Street ed è inserito ai primi posti nella speciale classifica dei venti migliori titoli dell' S&P500 dal 1957 al 2012, redatta dal professor Jeremy Siegel della Wharton University, considerato come uno dei maggiori esperti di mercati azionari a livello internazionale. Secondo questo studio, un capitale di un solo dollaro investito su questa società nel 1957, è diventato ben 2577 dollari a fine 2012 con un rendimento del 15,2% annuo composto per 55 anni consecutivi. La sottoperformance di breve termine viene quindi vista dagli analisti come una interessante opportunità per investire a prezzi scontati. In questo contesto, gli analisti di Morningstar assegnano attualmente a questo titolo un rating di quattro stelle, con un potenziale pari a +46% dal prezzo indicato per la vendita. Contestualmente, gli analisti di Zacks assegnano un rating BUY di breve termine e segnalano che il titolo si trova attualmente in una situazione di ipervenduto, con l'indicatore RSI a 24 punti, che indica un potenziale rimbalzo del titolo in borsa. Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online. Top Analisti - Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di oltre 25 tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da 60 titoli, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello. 92 anni di dividendi senza interruzioni e +14000% in borsa dal 1972 Descrizione del business: Fondata nel 1888, questa azienda vanta oggi uno staff di oltre 70.000 dipendenti e filiali in oltre 150 paesi in tutto il mondo, con una forte presenza nei paesi emergenti, e posizioni di leadership in paesi chiave come Cina e India. Con una capitalizzazione di 55 miliardi di dollari e vendite per 20 miliardi annui, la società di cui parliamo oggi è una delle più grandi multinazionali nel settore farmaceutico, e copre tutte le maggiori aree della salute umana. La società produce farmaci per una vasta gamma di malattie tra le quali: artrite, disturbi bipolari, farmaci tumorali, diabete, epilessia, disturbi cardiaci e vascolari, ipertensione / pressione sanguigna alta, infezioni, obesità, antidolorifici, respiratori / polmonari, iperparatiroidismo secondario, tiroide, urologia e prostata. Stiamo parlando di PASSA AL LIVELLO 2

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con ben 369 dividendi trimestrali, corrisposti agli azionisti senza alcuna interruzione dal 1924 ad oggi. In aggiunta, la società ha incrementato il dividendo per 44 anni consecutivi. Il dividendo attuale è pari al 2,8% annuo, corrisposto in quattro rate trimestrali, con un Pay Out pari al 35%. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti, a garanzia di stabilità delle cedole anche per il futuro. Ipotizzando per il futuro gli stessi tassi di crescita conseguiti nell’ultimo quinquennio, tra dieci anni il dividendo potrebbe già attestarsi al 9% per superare il 20% annuo tra 20 anni. Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha evidenziato costanti crescite degli utili. Per i prossimi 5 anni gli analisti stimano una crescita annua composta degli utili pari al 9,4% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a 15,2 volte gli utili attesi per il 2017. La capitalizzazione attuale è pari a 55 miliardi, con un rapporto prezzo/ricavi pari a 2,7 volte. Performance in borsa: Dal 1 giugno 1972 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +14.048% (fonte Morningstar).

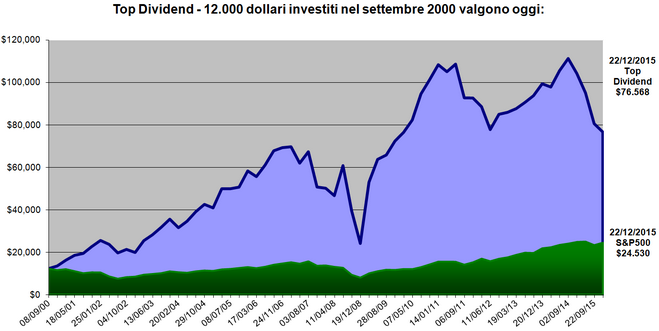

Giudizio degli analisti e valutazioni: Il giudizio medio dei 15 analisti e broker che seguono il titolo è pari a 2 su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell). Nel corso degli ultimi anni il rendimento medio percentuale del dividendo si è mosso in un range oscillante da un minimo dell’ 1,3% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo del 2,3% annuo nei periodi di maggiore sottovalutazione. Il dividendo attuale, pari a 2,7% annuo, indica una quotazione a forte sconto del titolo rispetto alla media storica. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe crescere di oltre l' 80%. A conferma di queste valutazioni, gli analisti di Morningstar nelle ultime settimane hanno assegnato al titolo una valutazione di quattro stelle con un potenziale di +46% dai valori indicati per la vendita. Movimenti per il portafoglio Top Analisti: Sulla base di queste considerazioni, utilizziamo tutta la liquidità disponibile in cassa e acquistiamo oggi in apertura di mercato Usa, 74 azioni della società, portando il totale sul titolo a 494 azioni, per un controvalore pari all' 1,6% del portafoglio. Comprare in data di oggi il titolo. ETF Italia – Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello. Dividendo 5,2% - Nuovo ETF a cedola trimestrale in azioni europee ad alto dividendo In una situazione di tassi di interesse ai minimi storici, gli investitori sono sempre più indirizzati verso strumenti in grado di fornire rendite cedolari stabili ed elevate. Anche il nostro portafoglio ETF Italia sta puntando da tempo su strumenti caratterizzati da alti dividendi. In particolare, uno dei fondi che compongono il modello, acquistato per la prima volta a marzo dello scorso anno, presenta multipli appetibili e punta a cedole trimestrali superiori investendo in un ampio paniere di società europee ad elevato dividendo. Sommando gli ultimi quattro dividendi incassati a luglio, ottobre, gennaio ed aprile, abbiamo ottenuto un interessante rendimento annualizzato del 5,2%. Nonostante il buon rendimento distribuito, il fondo quota oggi ad un livello inferiore del 21% rispetto ai massimi toccati ad aprile dello scorso anno e del 14,5% rispetto ai nostri prezzi medi di carico. Su queste basi, l'ETF resta interessante per accumulare posizioni, mediando alle attuali quotazioni. Attualmente questo ETF ricerca le società europee con i dividendi più elevati, dopo avere superato i rigidi criteri di selezione applicati dal fondo: 1) capitalizzazione minima di 200 milioni di dollari Dopo questa accurata selezione, viene inserito nel fondo solamente il 30% dei titoli con il dividendo più elevato, a garanzia di una maggiore redditività dello strumento, effettuando una revisione annuale della composizione. Stiamo parlando di PASSA AL LIVELLO 2. Attualmente il portafoglio del fondo si compone di oltre 300 società europee, tutte con dividendi percentualmente elevati, che vengono raccolti e distribuiti ai partecipanti in comode rate trimestrali. Oltre l'80% dei titoli presenti nell'ETF sono blue chip, con una capitalizzazione media di oltre 10 miliardi di dollari. Ai primi posti per importanza nel fondo troviamo Total, BP, Glaxo SmithKline, Banco Santander, Hsbc Holdings Eni e Vodafone, tutte aziende leader caratterizzate da posizioni di mercato consolidate e cedole elevate. Movimenti per il portafoglio ETF Italia: Sulla base di queste considerazioni e dei multipli favorevoli, abbiamo dedicato a questo strumento un totale di 302 azioni per un controvalore pari al 2,8% del portafoglio. Comprare in data di oggi il titolo, fino a portarsi sulla percentuale suggerita. Top Dividend: Rendimento medio 7,7% annuo - Il portafoglio di dieci titoli ad alto dividendo Top Dividend - Questo particolare portafoglio mira a raggiungere una redditività superiore, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Complessivamente, il modello offre un livello cedolare record, con un rendimento medio annuo pari al 7,7% ed un price earning medio pari a 11,8 volte, rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi al 2,1%, ed un price earning a 15,7 volte. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento record, pari al 13% annuo composto, contro una performance dell'indice S&P500 pari al 4,7% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +527%, contro +100,7% realizzato dall'indice S&P500 nello stesso periodo. In sintesi, il nostro pacchetto di dieci titoli ad alto dividendo ha ottenuto negli anni una performance complessiva superiore di oltre cinque volte rispetto alla borsa. Dalla partenza, un capitale di 12.000 dollari investito in parti uguali nei dieci titoli del Top Dividend, è diventato ad oggi 76.568 dollari, contro 24.530 dollari ottenuti dall’indice S&P500 nello stesso periodo. Con una redditività elevata, e una media di oltre 40 cedole annue distribuite ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato..

Movimenti per il portafoglio Top Dividend: Sulla base dei dividendi, tutti i dieci titoli selezionati martedì 10 maggio 2016 rimangono confermati per il mese in corso e sono da mantenere in portafoglio senza variazioni fino a martedì 7 giugno 2016, data del prossimo aggiornamento mensile. Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili. a mezzo Visa o Mastercard, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata. clicca qui per abbonarti anche per un solo mese: http://www.strategyinvestor.com/amember/signup.php?price_group=1

Acquistiamo gli stessi titoli dei grandi Analisti - Monitoraggio costante della performance Ogni settimana monitoriamo le performance dei migliori Guru e analisti mondiali, presenti nella principali classifiche internazionali di rating, privilegiando per i nostri portafogli i titoli contenuti nei modelli che hanno ottenuto i maggiori risultati nel medio lungo periodo. Nella tabella qui sotto sono evidenziati alcuni dei grandi portafogli internazionali a cui si ispira il nostro report:

Disclaimer: LMR nell' esercizio della sua attività esprime opinioni, pareri e considerazioni sui mercati che non possono in alcun modo essere considerati come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. LMR prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. LMR non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@strategyinvestor.com con una richiesta in tal senso |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||