|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Martedì 31 marzo 2009 - LIVELLO 1 PASSA AL LIVELLO 2: 19,99 euro al mese subito con carta di credito o bonifico bancario

DETTAGLI DEI PORTAFOGLI al 30 marzo 2009

ETF ITALIA - caratteristiche: portafoglio che investe in tutti i paesi del mondo, costituito esclusivamente da ETF, in media 15-20 fondi, quotati tutti sul mercato italiano, e facilmente reperibili con qualsiasi intermediario online. BIG MONEY - caratteristiche: portafoglio composto costantemente da soli quattro titoli, quotati sul Nyse e Nasdaq, selezionati tra i più performanti degli ultimi mesi, e cambiati ogni quattro settimane, utilizzando sofisticate tecniche di screening computerizzato finalizzato al momentum e applicando sei rigidi criteri alla selezione, in modo da evidenziare i titoli “top” di ogni settore. TOP ANALISTI - caratteristiche: portafoglio composto in media da 50-80 azioni internazionali, quotate sul Nyse e Nasdaq, realizzato replicando le raccomandazioni di acquisto e vendita provenienti da un pannello di oltre 20 tra i migliori analisti mondiali, selezionati tra coloro che si sono distinti nel tempo nelle principali classifiche internazionali. TOP VALUE & GROWTH - caratteristiche: portafoglio compostio in media da 8-12 azioni internazionali, che privilegia i titoli con i price earning più contenuti, realizzato utilizzando sofisticate tecniche di screening computerizzato e applicando sei rigidi criteri alla selezione, in modo da evidenziare i titoli “top” di ogni settore. CLICCA E CONSULTA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF E EXCEL

http://www.strategyinvestor.com/amember/member.php

Gentile abbonato, nonostante la correzione dei mercati azionari di ieri, dovuta alle difficoltà del settore auto negli Stati Uniti, i nostri portafogli hanno messo in evidenza buoni risultati per la settimana. In particolare, il modello di trading denominato Big Money e composto da soli 4 titoli ha fatto segnare un risultato positivo pari a +0,93% (contro -4,3% dell'indice S&P500), grazie in particolare alla performance del titolo Hhgregg (simbolo HGG), +18,69% in sole 5 sedute. L'azienda gestisce una catena di 91 negozi di materiale elettronico negli Usa. Grazie ai buoni risultati in termini di utili, dall'inizio del 2009 la performance borsistica di Hhgregg sale a +65%, contro -12% dell'indice S&P500. Il nostro sistema ci indica che questo è l'unico dei quattro titoli che sarà mantenuto ancora per una settimana, mentre gli altri tre titoli che compongono il portafoglio sono da vendere oggi. A fine report dedicheremo ampio spazio alla gestione del Big Money, con i nuovi titoli per la settimana. Nonostante la situazione di incertezza sui mercati, sembra comunque che il clima stia cambiando. Molti dei Guru da noi monitorati hanno oggi una visione più positiva per il futuro. Molti analisti, che avevano mantenuto negli ultimi anni una visione ribassista sui mercati, oggi stanno cambiando idea. Jeremy Grantham, l'uomo che nel 2000 aveva previsto con largo anticipo questa lunga fase di ribasso dei mercati, ora ha cambiato idea ed è convinto che ci troviamo vicini ai minimi storici. Agli inizi del 2000, in piena euforia del mercato e poco prima del crollo dei titoli tecnologici e Internet, Grantham aveva lanciato una previsione nella quale sosteneva che le azioni avrebbero perso una media del 3,9% annualizzato per i successivi 10 anni. Nel 2000, l'analista affermava che il mercato americano avrebbe vissuto il peggiore periodo decennale della sua storia, incluso anche quello della Grande Depressione. La sua previsione non poteva essere più precisa e le sue indicazioni si sono puntualmente verificate. Oggi, esattamente nove anni dopo, Grantham, ritiene che sia giunto nuovamente il momento per comprare azioni. Quando il Nasdaq quotava 5000 punti l’analista raccomandava di vendere, oggi a 1500 punti è diventato un convinto rialzista. Secondo le sue previsioni, nei prossimi sette anni le azioni potrebbero guadagnare molto, crescendo ad una media dell'11% all'anno, con i maggiori risultati previsti per i titoli di alta qualità americani, le Small Cap internazionali e i titoli dei paesi emergenti. Secondo l'analista, in questi specifici settori il guadagno potrebbe essere ancora più elevato, superando il 13% annuo composto. Tassi di crescita di queste dimensioni consentono in sette anni di trasformare un capitale di 100.000 dollari in quasi 250.000 dollari. Commentando la sua previsione l'analista ha dichiarato: "Gli investitori oggi sono preoccupati di comperare ed in particolare sono preoccupati delle banche e dall’aumento della disoccupazione. Devono però sapere che il mercato di solito non si gira quando già si intravede la luce alla fine del tunnel, ma cambia direzione molto prima quando tutto sembra ancora nero e le ombre appaiono appena meno scure del giorno precedente.” La base di queste considerazioni è sempre la stessa: le azioni sono sempre più sottovalutate. Continuiamo infatti a ricevere in questi giorni nuove analisi e raccomandazioni da parte del pannello di esperti da noi monitorati, che mettono in luce un numero sempre maggiore di aziende con forti potenziali. Putroppo in molti casi non riusciamo neppure a considerare alcune delle indicazioni in quanto siamo già investiti quasi al 100% in tutti i nostri modelli e le società che abbiamo attualmente in portafoglio presentano situazioni di grande interesse e forti potenziali per il medio termine. Questa settimana segnaliamo in particolare: Unilever - quotato al Nyse con simbolo UL - in portafoglio dal 19 giugno 2007. Il colosso alimentare olandese, ha comunicato i risultati trimestrali del quarto trimestre, che hanno battuto fortemente le stime degli analisti. I fatturati sono aumentati nel 2008 di +7,3% e l'utile netto è balzato in avanti di +51% dall'anno precedente. Unilever detiene alcuni dei marchi alimentari più diffusi al mondo tra cui segnaliamo: Knorr, Lipton, Calvè, Algida, Santa Rosa, Lysoform,Coccolino e Dove. Il price earning è pari a sole 8 volte gli utili stimati per il 2009 e il dividendo attuale si attesta al 6,2% annuo. Gli analisti attribuiscono un target pari a +58,8% dai livelli attuali. La società presenta un rating di STRONG BUY. PASSA AL LIVELLO 2 - in portafoglio dal 16 settembre 2008. E' attualmente il titolo principale nel Top Analisti con il 3,71% di incidenza nel portafoglio. La società è una delle maggiori aziende al mondo per la produzione di sigarette, prodotti collegati al tabacco, alimentari, bibite e alcolici. Secondo il professor Jeremy Siegel, importante studioso di mercati azionari, questa società si è classificata al primo posto assoluto per performance tra tutte le aziende Usa tra il 1957 e il 2005. La società ha evidenziato un guadagno annuo composto pari a +19,80%, trasformando un capitale di soli 10.000 dollari investiti nel 1957 in ben 83.722.252 (ottantatremilioni) ad oggi! Nonostante le performance il price earning è pari a 8,95 volte gli utili, con un dividendo pari a 7,7% annuo. Gli analisti attribuiscono un target pari a +64,8% dai livelli attuali. La società presenta un rating di STRONG BUY. Le nuove raccomandazioni - Le società dell'acqua - Target elevati

Dopo l'eolico, trattato nel report della scorsa settimana, oggi è la volta di un altro settore fondamentale per i portafogli: l'acqua. La scorsa settimana si è concluso ad Istanbul il quinto Forum Mondiale sull'Acqua, un appuntamento annuale che raggruppa oltre 25.000 persone tra giornalisti e addetti ai lavori per discutere del futuro del bene più prezioso dell'umanità. La popolazione mondiale è in costante crescita, con un aumento annuo di circa 80 milioni di unità. Parallelamente alla crescita della popolazione, sta aumentando anche il fabbisogno di acqua, che oggi si attesta a circa 64 miliardi di metri cubi ogni anno. Secondo le stime della FAO, da qui al 2050 la popolazione mondiale aumenterà ad oltre 3 miliardi di persone, concentrate per oltre il 90% nei paesi in via di sviluppo, in zone dove l'acqua è una risorsa rara e l'accesso e problematico. A questo fenomeno si aggiunge l'aumento dell'aspettativa media di vita, che porterà ad ulteriori consumi di acqua. Nel 2030 si stima che la popolazione urbana raggiungerà l'81% del totale, concentrando la maggioranza dei consumi in determinate aree specifiche. Secondo Ger Bergkamp, Direttore Generale Del Consiglio Mondiale Dell'Acqua, le risorse idriche oggi sono minacciate da una serie di fattori. "Gli esseri umani contano sull'acqua come fonte di sopravvivenza, e tuttavia spesso sono proprio gli uomini i peggiori nemici dell'acqua", ha dichiarato Bergkamp, che ha aggiunto: "con la popolazione in crescita e le città in espansione, aumenterà anche la pressione sull'approvvigionamento di risorse idriche. Lo sviluppo industriale richiederà più acqua e, poiché i paesi cercheranno di aumentare la loro provvista di energia, una maggiore quantità d'acqua verrà usata per la produzione idroelettrica. L'inquinamento dei fiumi e delle falde acquifere sotterranee riduce la disponibilità di acqua pulita.” Alexander Muller, Vicedirettore Generale Della FAO, afferma: "il settore agricolo conta per il 90% del consumo di acqua dolce ed è di gran lunga il maggiore consumatore di acqua al mondo. Normalmente ci vogliono tra 2000 e 5000 litri di acqua per produrre cibo sufficiente a sfamare una persona per un giorno. La popolazione mondiale crescerà dagli attuali 6,5 miliardi di persone a oltre 9 miliardi nel 2050. Questo pone una sfida enorme per l'agricoltura: produrre più cibo per nutrire una popolazione mondiale in espansione, usando le scarse risorse idriche in maniera più efficiente. La competizione per l'accesso a tali risorse continuerà ad aumentare nel futuro, di pari passo all'aumento della domanda di acqua da parte del settore industriale e delle famiglie. Alimentare la popolazione mondiale in modo sostenibile, fronteggiando la minaccia del crescente cambiamento climatico, richiede concetti nuovi e una forte volontà politica per risolvere sempre maggiori problemi globali legati all'acqua.”

È chiaro, che con scenari di questo tipo gli investimenti nel settore dell'acqua acquisteranno una sempre maggiore importanza. I governi di tutto il mondo sono impegnati in grandi progetti che vedono le infrastrutture dell'acqua in grande sviluppo. Lo stesso piano di interventi governativi dell'amministrazione Obama ha previsto forti investimenti nel settore idrico, che dovrebbero creare nuovi posti di lavoro e forti benefici per le società del settore. Gli analisti ritengono che si tratti di un momento particolarmente interessante per affrontare nuovi investimenti nelle società dell'acqua. I titoli delle società del settore infatti quotano, a causa dei ribassi generalizzati delle borse degli ultimi mesi, a prezzi sensibilmente inferiori a quelli degli anni passati, aprendo una interessante finestra di ingresso su uno dei business ritenuti più stabili e fondamentali per il progresso dell'umanità. Le aziende operanti nel settore dell'acqua normalmente presentano andamenti più stabili, con ricavi e utili meno soggetti agli alti e bassi dell'economia e più resistenti nelle fasi recessive. Nel report di oggi vogliamo focalizzare l'attenzione ancora una volta verso due titoli del settore. Si tratta di un ETF che replica un indice delle maggiori aziende idriche a livello globale, e una società brasiliana che quota a multipli particolarmente scontati. Entrambi i titoli sono già nei nostri portafogli e vogliamo sfruttare questa occasione per mediare i prezzi e aumentare contemporaneamente l'esposizione verso un settore che riteniamo fortemente strategico in un'ottica dei prossimi 3-5 anni. Le 30 migliori società dell'acqua in un unico acquisto - Nuovo ETFInvestire oggi è diventato sicuramente più facile. La creazione dei fondi ETF, sta permettendo ad una quantità di investitori sempre maggiore di accedere a mercati che fino a poco tempo fa erano riservati prevalentemente ad investitori professionali. L'estrema facilità di acquisto, e i costi particolarmente contenuti hanno reso questi strumenti immuni dalle crisi finanziarie. Negli Stati Uniti, nonostante la recessione, negli ultimi mesi sono stati presentati prospetti informativi per oltre 900 nuovi ETF, molti dei quali sono all'avanguardia per le metodologie adottate nella gestione. Il primo titolo di cui parliamo oggi è proprio un ETF americano, quotato anche sulla borsa di Milano, che permette una perfetta diversificazione su tutte le maggiori società mondiali nel settore dell'acqua. Stiamo parlando di PASSA AL LIVELLO 2, quotato al Nyse Arca e sulla borsa di Milano. Osserviamo insieme le performance passate, che permettono di capire meglio l'importanza di investire oggi, dopo che i prezzi hanno interrotto una lunga corsa al rialzo: Performance annuali ETF:

Come si evidenzia dalla tabella sopra, notiamo la lunga serie positiva di crescite del settore, interrotte solamente dalla performance negativa del 2008, che ha riportato nuovamente i prezzi a livelli più accettabili. Questo fondo piace particolarmente a tutti gli analisti da noi interpellati in quanto replica un particolare l'indice che si compone delle 30 società idriche con le crescite più interessanti. In pratica si definisce come un ETF di seconda generazione, a gestione semi attiva. Il gestore dell'indice seleziona quindi con particolari criteri di ricerca un ristretto numero di società che rispondono a tutti i criteri posti nella ricerca, mentre il fondo replica passivamente l'andamento dell'indice. Le 30 società rappresentate nel pacchetto appartengono ai più diversi paesi del mondo, permettendo quindi agli investitori una diversificazione a livello globale. Attualmente la ripartizione geografica è così suddivisa:

Il quantitativo minimo di acquisto è pari ad un solo ETF, permettendo acquisti di piccolo taglio, da ripartire magari in momenti diversi. I lettori che ritengono interessante e strategico il settore dell'acqua possono, tramite questo ETF, adottare la nostra stessa strategia, creando una sorta di piano di accumulo atto a mediare i corsi con una riduzione dei rischi.

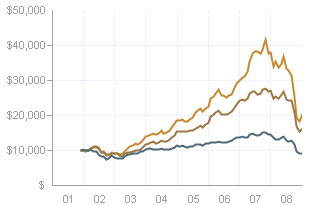

Secondo una simulazione (grafico sopra), 10.000 dollari investiti in questo speciale ETF agli inizi del 2002, sono diventati 20.519 dollari a fine 2008, raddoppiando di fatto il capitale investito. Un investimento nello stesso periodo nella borsa americana presenterebbe ancora un rendimento negativo, con un capitale a fine 2008 pari a 9.052 dollari. Questo indice non solo ha superato brillantemente il mercato, ma ha addirittura battuto nel periodo anche l'indice S&P sui titoli dell'acqua, superando di ben 4.000 dollari la sua performance. Il titolo presenta un rating BUY e va acquistato oggi sulla borsa di Milano, oppure in dollari sulla borsa di New York. L'acqua - La risorsa più preziosa del ventunesimo secolo – Nuova società in Brasile Quante società nei nostri portafogli vendono in regime di monopolio un prodotto che non ha sostituti? Oppure quante aziende forniscono servizi in costante crescita della domanda indipendentemente dalla recessione o dall'inflazione? La società brasiliana che presentiamo oggi raccoglie tutto questo al suo interno. Si tratta infatti di una azienda leader che fornisce un prodotto essenziale e insostituibile: l'acqua potabile. La società di cui parliamo oggi dal debutto in Borsa del 2002, ha offerto ai propri azionisti un guadagno costante di oltre il 30% annuo. L'azienda inoltre distribuisce ai soci un dividendo annuo di 6,4%, definito come super-sicuro e in costante aumento, dal momento che in Brasile vige l'obbligo per le società del settore di distribuire ai soci almeno il 25% dell'utile netto sottoforma di dividendo. +100% - Crescita costante in sette anni per questa società dell'acqua

Claudio Freitas, analista di Zack ritiene che il titolo possa più che raddoppiare le quotazioni attuali nei prossimi sei mesi ed attribuisce un target di breve termine pari a +132% dai valori attuali. Considerando anche gli altri analisti che monitorizzano costantemente la società, otteniamo un target consensuale a 12 mesi pari a +101%. A questo si aggiunge un dividendo che attualmente supera il 6% annuo, pagato in due rate semestrali. La stabilità di crescite costanti dei fatturati, unite alla tendenza di dividendi in salita, rendono questa società particolarmente appetibile per investimenti più conservativi. Il titolo è STRONG BUY e va acquistato oggi in apertura di mercato Usa. Novità per i trader - Big Money settimanale La seconda parte del report di oggi dedica ampio spazio al modello Big Money, il nostro portafoglio di trading, formato da soli 4 titoli che cambiano una volta ogni settimana. Come già comunicato nelle scorse edizioni, seguendo le indicazioni giunte dai nostri lettori, abbiamo deciso di dare a questo portafoglio una periodicità settimanale, per permettere ai trader più attivi di muovere i titoli più velocemente, in ogni situazione del mercato. A causa della volatilità più elevata, si raccomanda di utilizzare questo modello di trading abbinandolo ad altri più conservativi, come ad esempio il portafoglio ETf Italia o il Top Analisti. Big Money utilizza tecniche avanzate per la sua composizione, servendosi di un sofisticato sistema computerizzato a parametri, che permette di identificare solo quattro componenti in un universo di oltre 5000 aziende quotate sul Nyse e sul Nasdaq. Il portafoglio, inventato dall'analista Ben Zacks e da noi riadattato, ha una filosofia opposta agli altri modelli. Mentre il Top Analisti e il Top Value & Growth ricercano titoli sottovalutati e spesso con grafici in discesa negli ultimi mesi (stile contrarian), il Big Money identifica i titoli "più alla moda", e cioè quelli che pur mantenendo una sottovalutazione di base, sono attualmente i più raccomandati dai brokers e dagli analisti, e che nello stesso tempo sono stati i più performanti negli ultimi mesi (grafici in forte crescita). Questa metodologia è risultata negli anni la più redditizia, ma anche la più speculativa. Parametri selezione: quotazione su Nyse o Nasdaq; Prezzo/fatturati < 0,5 ; Rating Broker = Buy o Strong Buy ; Media scambi 20 giorni > 50000 azioni ; Prezzo Attuale >5 ; Performance 6 mesi = Migliori 20 ; Performance 3 mesi = Migliori 10 ; Performance 1 mese = Migliori 4 Il nuovo portafoglio per la settimana Titoli da acquistare oggi in apertura di mercato e da mantenere fino a martedì prossimo (25% per titolo):

Performance ultima settimana: +0,93% Ci auguriamo che questa novità, riservata fino ad oggi ai nostri abbonati di terzo livello con consulente, e oggi inclusa nel pacchetto da 19,99 euro mensili, permetta trading più veloci e performanti a tutti i nostri lettori. Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili. a mezzo Visa o Mastercard, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime novità dal mondo dei migliori analisti internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. clicca qui per abbonarti anche per un solo mese: http://www.strategyinvestor.com/amember/signup.php?price_group=1 pazienza - disciplina - esperienza La pazienza e la disciplina, unite alla esperienza, per oltre mezzo secolo hanno creato quel mix vincente che ha permesso alla clientela di far crescere nel tempo i propri portafogli, sfruttando le debolezze e le opportunità presenti sui diversi mercati. Comunichiamo con piacere a tutti i nostri lettori che è disponibile sul sito il comodo sistema di pagamento a mezzo carta di credito per l'abbonamento e il rinnovo del secondo livello da 19,99 euro mensili. Il nuovo sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

TABELLA SETTIMANALE PERFORMANCE - Pannello dei principali analisti monitorati Ogni settimana analizziamo le performance di oltre trenta tra i migliori gestori e analisti mondiali, effettuando anche simulazioni di acquisto e vendita, seguendo esattamente le indicazioni provenienti dall'analista di riferimento e replicando il suo portafoglio modello. Nelle simulazioni, gli acquisti e le vendite vengono effettuate al prezzo di chiusura di borsa del giorno successivo al pervenimento del consiglio presso i nostri uffici. L'aggiornamento della tabella delle performance avviene di norma mensilmente.

La prossima edizione è prevista per martedì 7 aprile 2009 LMR nell' esercizio della sua attività di consulenza esprime opinioni, pareri e considerazioni sui mercati che non possono in alcun modo essere considerati come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. LMR prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. LMR non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@strategyinvestor.com con una richiesta in tal senso |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||