|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Martedì 18 gennaio 2011 - Numero 337 - LIVELLO 1

DETTAGLI DEI PORTAFOGLI al 17 gennaio 2011

ETF ITALIA - Portafoglio globale che si propone di ottenere crescite superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto esclusivamente da ETF e fondi chiusi, tutti quotati sul mercato italiano, e facilmente acquistabili con qualsiasi banca o intermediario di trading online. TOP ANALISTI - Portafoglio globale, che si propone di ottenere una combinazione di dividendi in costante crescita e capital gain superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto da azioni internazionali di vari paesi, quotate sul Nyse e Nasdaq. Nella composizione del modello vengono privilegiati i titoli più raccomandati da un pannello di oltre 25 tra i migliori analisti e broker internazionali, presenti nelle principali classifiche di rating e di performance. BIG MONEY - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli a maggiore volatilità, con una attività di trading molto frequente. E' composto costantemente da soli quattro titoli, quotati sul Nyse e Nasdaq, selezionati tra i più performanti degli ultimi mesi, che vengono sostituiti ogni settimana, utilizzando sofisticate tecniche di screening finalizzate al momentum e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli "Top" di ogni settore. TOP VALUE & GROWTH - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli a basso rapporto prezzo/utili, con una attività di trading frequente. E' composto costantemente da dieci titoli, quotati sul Nyse e Nasdaq, selezionati in base al momentum e al price earning, che deve essere inferiore a 10. I titoli vengono sostituiti ogni mese, utilizzando sofisticate tecniche di screening e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli “Top” di ogni settore. CLICCA QUI SOTTO E SCARICA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF

Gentile abbonato, Nel report di oggi concentriamo la nostra attenzione sui dividendi, selezionando una società italiana e due società quotate a Wall Street, tutte caratterizzate da cedole elevate, che stanno beneficiando dell’attuale momento di interesse di analisti e investitori verso quelle aziende con le maggiori remunerazioni agli azionisti. In una fase di ripresa economica e di conseguenti tensioni sui prezzi delle principali materie prime, le prospettive per una possibile ripresa dell’inflazione nel medio termine appaiono più probabili. Nei giorni scorsi, il popolare magazine americano The Barron’s ha riunito in una tavola rotonda alcuni dei maggiori analisti e Guru finanziari internazionali. In questo incontro, nomi importanti della finanza tra i quali Abby Cohen, Marc Faber, Mario Gabelli, Bill Gross, e Meryl Witmer, hanno analizzato le prospettive per il 2011 formulando previsioni macroeconomiche per il nuovo anno. Secondo gli esperti, dopo i forti interventi governativi degli ultimi anni a sostegno della ripresa, i debiti pubblici di tutte le maggiori economie del pianeta si sono allargati a dismisura, e ora si cercano affannosamente misure adatte a rientrare da questa difficile situazione. Appare evidente che gli Stati saranno costretti a stampare grandi quantità di valuta per tentare di ridurre i forti indebitamenti accumulati, generando conseguenti perdite del potere di acquisto e aumenti generalizzati dei prezzi. In sintesi, i governi potrebbero essere tentati di scaricare l’indebitamento sulla collettività, inondando i mercati di nuova “carta” e creando nuova inflazione indotta. Potremmo quindi muoverci progressivamente verso un nuovo periodo di tassi reali negativi, ovvero rendimenti degli investimenti a reddito fisso inferiori ai tassi di inflazione. In una prospettiva come quella ipotizzata dagli economisti, detenere oggi in portafoglio quote elevate di denaro contante o strumenti monetari potrebbe aumentare i potenziali rischi di svalutazione occulta, con conseguente perdita progressiva di ricchezza reale. In questo contesto, secondo gli analisti interpellati dal Barron’s, i beni reali come immobili e azioni dovrebbero potenzialmente difendere meglio i patrimoni rispetto alle obbligazioni, e all’interno delle varie classi di investimento sono comunque da preferire titoli che offrono dividendi e rendimenti superiori, in grado di reggere meglio ai possibili aumenti dei tassi. I nostri lettori e abbonati che ci seguono da più tempo sanno che questa strategia è esattamente quella che stiamo portando avanti già da molto tempo per i nostri portafogli, indirizzando progressivamente i nostri investimenti verso quelle società a dividendo più elevato, con le maggiori prospettive di crescita e guadagni in conto capitale per i prossimi mesi. Dopo una lunga corsa dell’azionario, che ha riportato gli indici ai massimi degli ultimi due anni, non sono da escludere brevi ritracciamenti e appare ancora più importante una accurata selezione dei titoli, in un’ottica di diversificazione e controllo dei rischi. Su queste basi, abbiamo selezionato per il report di oggi un nuovo fondo immobiliare per il portafoglio ETF Italia e due società internazionali per il modello Top Analisti, tutti caratterizzati da multipli a sconto e dividendi ai massimi livelli di mercato, con distribuzioni cedolari tra il 4% e il 15% annuo. Vediamo ora nel dettaglio i tre nuovi titoli e le variazioni da apportare ai portafogli. Obiettivo rendita da affitti: Nuovo fondo a dividendo contro l’inflazione ETF Italia – Questo particolare portafoglio si compone attualmente di 25 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente acquistabili con qualsiasi banca o intermediario di trading on line. Il portafoglio sta beneficiando del buon momento dei mercati azionari e, grazie in particolare ai risultati positivi degli ETF sui paesi emergenti e sulle materie prime, ha messo a segno una performance record, con un guadagno dal 1 gennaio 2009 ad oggi pari a +43,6%. Gli ETF hanno vissuto negli ultimi anni un vero e proprio boom di scambi diventando uno degli strumenti preferiti dagli investitori nella composizione dei portafogli, grazie alla semplicità di negoziazione unita alle possibilità di diversificazione su tutte le maggiori asset class disponibili. In linea con la nostra strategia di aumento delle fonti di reddito, nel report di oggi concentriamo nuovamente la nostra attenzione su una società immobiliare quotata a Milano, strutturata sullo stile dei grandi fondi immobiliari americani, con un patrimonio di oltre 50 centri commerciali tra Italia e Romania, e una stabile rendita da affitti per gli azionisti stimata per il 2011 in oltre il 4% annuo. Acquistare immobili di qualità incassando regolarmente affitti crescenti è una delle forme più utilizzate dai grandi investitori per proteggere i patrimoni dalle insidie dell’inflazione e dalle oscillazioni della borsa. Oggi, tramite questa società, anche gli investitori medio piccoli possono avvicinarsi al mercato immobiliare, con gli stessi vantaggi di rendimento e diversificazione professionale offerta ai grandi patrimoni. Questa società è da tempo uno dei titoli chiave del nostro portafoglio ETF ed è unica nel suo genere. Il titolo rimane uno dei nostri preferiti, dal momento che il business della società risulta in solida espansione, con un piano industriale chiaro e ben definito per i prossimi anni.

Si tratta di un investimento difensivo, anti ciclico e adatto per proteggere il patrimonio dai possibili aumenti dell’inflazione. La società è uno dei principali player in Italia nel settore immobiliare della grande distribuzione: sviluppa e gestisce centri commerciali su tutto il territorio nazionale e vanta una presenza importante nella distribuzione retail in Romania. Stiamo parlando di PASSA AL LIVELLO 2. La società possiede attualmente un portafoglio di importanti immobili di prestigio, tutti produttivi di redditi da affitti, divisi tra gallerie di negozi e ipermercati, distribuiti sul territorio dell’Italia e della Romania, con una valore di mercato stimato dai periti indipendenti a 1,77 miliardi di euro. Commentando i risultati operativi dell’ultimo trimestre, l’amministratore delegato ha dichiarato:

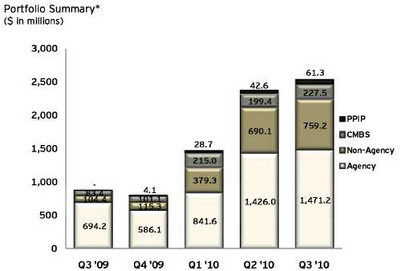

Su queste basi i broker che seguono il titolo assegnano un rating BUY, come investimento immobiliare a sconto a difesa dell’inflazione. Dalla data della nostra prima raccomandazione del 25 maggio 2009, il titolo mostra già un progresso record di +34,2%, ma il titolo alle attuali quotazioni risulta ancora interessante per accumulare posizioni. Attualmente abbiamo destinato a questo investimento una quota pari al 3% del portafoglio, con un controvalore di 2.224 azioni. Comprare in data di oggi il titolo. Top Value & Growth – Questo particolare portafoglio ricerca una volta al mese fra migliaia di titoli quotati sul Nyse e Nasdaq le dieci società con il price earning più contenuto e con le crescite stimate degli utili più elevate. Per affinare maggiormente la selezione, vengono aggiunti ulteriori parametri in grado di isolare solo i titoli con i potenziali più elevati. I dieci titoli attualmente in portafoglio sono da mantenere fino a martedì 25 gennaio, data del prossimo aggiornamento mensile. Top Analisti – Questo portafoglio, che viene monitorato costantemente con modifiche e aggiornamenti settimanali, è attualmente uno dei più replicati dai nostri abbonati e raggruppa in un unico modello le raccomandazioni di un pannello di oltre 25 tra i migliori Guru e analisti finanziari internazionali, presenti nelle maggiori classifiche di ranking e performance. Dal 1 gennaio 2009 ad oggi il modello evidenzia una performance di rilievo, con un risultato pari a +70,8%, contro un rendimento dell’indice S&P500 pari a +38,3% nello stesso periodo. Ciò che ci interessa maggiormente di questo modello è la sua elevata redditività in termini di dividendo. Attualmente il portafoglio presenta una rendita media da dividendo pari al 4,3% , quasi il doppio rispetto al 2,3% del mercato, con oltre 200 cedole distribuite ai partecipanti nel corso di ogni anno solare, e un accredito in conto in quasi ogni giorno lavorativo dell’anno. Con queste caratteristiche, Top Analisti si presenta come una potente macchina da reddito, adatta per coloro che desiderano flussi stabili di entrate unite a potenziali capital gain nel medio termine. Nel report di oggi focalizziamo la nostra attenzione su due dei titoli già inclusi nel portafoglio che presentano attualmente i dividendi più elevati e che si prestano per nuovi acquisti. Si tratta di un fondo immobiliare americano con una cedola record del 15,4% e una importante compagnia di navigazione, con un dividendo annuo pari a 8,02%. Dividendo annuo 15% - Investire a sconto in mutui immobiliari Il primo titolo di cui parliamo oggi è uno speciale fondo comune di investimento che acquistiamo con lo specifico obiettivo di incrementare ulteriormente il flusso cedolare del nostro modello Top Analisti. Il dividendo è infatti uno dei più elevati tra tutti i titoli che compongono il portafoglio, una super cedola annua pari al 15,4%, corrisposta agli azionisti in stabili rate trimestrali. Si tratta di un nuovo prodotto lanciato nel luglio del 2009, promosso e gestito da Invesco, una delle più importanti e autorevoli società di gestione internazionali, presente anche in Italia con numerose Sicav ed ETF. Stiamo parlando di PASSA AL LIVELLO 2. Questo nuovo fondo di investimento ci permetterà di beneficiare della attesa fase di recupero del settore immobiliare a livello globale. E’ infatti un particolare fondo immobiliare, quotato in borsa e acquistabile come una semplice azione sul mercato americano. Il fondo acquisisce e gestisce titoli garantiti da mutui residenziali, commerciali e da mutui ipotecari, con l’obiettivo di fornire agli azionisti rendimenti interessanti e rettificati per rischio, principalmente attraverso la corresponsione regolare di elevati dividendi, e in secondo luogo attraverso la rivalutazione del capitale. Il portafoglio del fondo è costituito prevalentemente da mutui cartolarizzati, conosciuti come Residential Mortgage-Backed Security (RMBS) ed in particolare: -Obbligazioni e titoli garantiti da mutui residenziali per i quali l' Agenzia del Governo statunitense abbia emesso specifiche garanzie sul capitale e interessi -Titoli garantiti da mutui residenziali che non sono emessi o garantiti da enti governativi degli Stati Uniti -Titoli garantiti da mutui ipotecari residenziali e commerciali.

In questi ultimi mesi, il fondo sta beneficiando dei tassi di interesse ancora contenuti e dei prezzi fortemente scontati delle obbligazioni garantite da mutui, penalizzate pesantemente in seguito alla crisi del settore immobiliare del 2007-2008. Questo scenario permette al fondo di comperare titoli a sconto sul mercato finanziandosi ad un costo del denaro vicino ai minimi storici e lucrando un forte spread, interamente girato agli azionisti sottoforma di dividendi trimestrali.

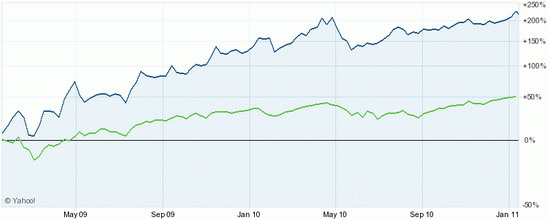

Nel corso degli ultimi tre mesi gli investitori istituzionali, hanno mostrato un particolare interesse per questo titolo, alzando la propria partecipazione nel fondo del 19% rispetto al periodo precedente con acquisti sul mercato di 6,4 milioni di azioni. Dividendo 8,3% annuo - Nuova società di trasporti navali di materie prime Questo titolo, raccomandato per la prima volta nel report del 22 giugno scorso, ha toccato nei giorni scorsi i massimi degli ultimi 12 mesi e mostra già un progresso di +25,9% dal nostro acquisto. Come si evidenzia dal grafico, dai minimi di marzo 2009 il titolo ha superato il 200% di incremento, oltre 4 volte in più rispetto al mercato. Nonostante i guadagni ottenuti, il titolo secondo gli analisti mantiene intatte le potenzialità di crescita nel lungo termine e da poche settimane uno degli analisti da noi monitorati lo ha inserito nella lista delle dieci migliori preferenze per il 2011, grazie anche al consistente dividendo previsto per l’anno in corso, pari a 8,3% annuo, corrisposto in rate trimestrali.

Il business della società è facilmente comprensibile: l'azienda detiene attualmente una flotta di 14 navi di proprietà che noleggia chiavi in mano alle maggiori compagnie internazionali di trasporto, percependo flussi regolari sottoforma di canoni di affitto che gira agli azionisti. E' una società verticalmente integrata in un gruppo di navigazione via mare che vanta 55 anni di storia e che opera nel settore dei trasporti marittimi "drybulk". L’azienda opera come LP, Limited Partnership, un particolare tipo di struttura che obbliga a distribuire ai soci tutto l'utile maturato in cambio di agevolazioni fiscali. E' una struttura simile per certi aspetti ai REIT, i fondi immobiliari USA che vengono oggi riproposti in molti paesi. Proprio a causa di questo particolare status, la società è in grado di remunerare gli azionisti con un dividendi elevati e stabili Stiamo parlando di PASSA AL LIVELLO 2. Attualmente le navi della società sono già tutte noleggiate a primarie compagnie di trasporto, con contratti di lungo termine con una durata media di circa 4,4 anni, garantendo flussi sicuri per i prossimi anni. La flotta è composta da navi moderne, tra cui le Panamax e Capesize. Sono imbarcazioni altamente flessibili in grado di trasportare una vasta gamma di commodities, compresi i minerali di ferro, carbone, grano e fertilizzanti e di essere accolte nella maggior parte dei principali porti di scarico. L’aumento della domanda globale di materie prime a cui stiamo assistendo provocherà un conseguente aumento dei traffici marittimi e degli scambi commerciali, con benefici diretti per i conti della società. Su queste basi, gli analisti da noi monitorati assegnano al titolo un rating BUY con una crescita stimata dell’utile pari all’8% per ciascuno dei prossimi 3-5 anni, a garanzia dell’elevato mantenimento dei dividendi distribuiti agli azionisti. Attualmente abbiamo dedicato a questo investimento una quota pari al 2,2% del portafoglio, con un controvalore pari a 836 azioni. Comprare in data di oggi il titolo. Big Money – E' il nostro portafoglio di trading avanzato e veloce, riservato ai traders più esperti e formato da soli quattro titoli che cambiano ogni martedì. A causa della volatilità più elevata, si raccomanda di utilizzare questo modello abbinandolo ad altri più conservativi, come ad esempio il portafoglio ETF Italia o il Top Analisti. Big Money utilizza tecniche avanzate per la sua composizione, servendosi di un sofisticato sistema computerizzato a parametri, che permette di identificare solo quattro titoli in un universo di oltre 5000 aziende quotate sul Nyse e sul Nasdaq. Il portafoglio, inventato dagli analisti di Zacks e da noi riadattato, ha una filosofia opposta agli altri modelli. Mentre il Top Analisti e il Top Value & Growth ricercano titoli sottovalutati e spesso con grafici in discesa negli ultimi mesi (stile contrarian), il Big Money identifica i titoli "più alla moda del momento", e cioè quelli che pur mantenendo attualmente una sottovalutazione di base, sono stati i più performanti in borsa negli ultimi mesi (grafici in forte crescita). In sintesi, il modello si basa sulla continuazione del trend. Questa metodologia, applicata con costanza è risultata negli anni la più redditizia, ma anche la più speculativa. Vediamo ora nel dettaglio i titoli da acquistare oggi in apertura di mercato e da mantenere fino a martedì prossimo, con un investimento di 25% per ciascun titolo. Il nuovo portafoglio per la settimana

Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili. a mezzo Visa o Mastercard, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata. clicca qui per abbonarti anche per un solo mese: http://www.strategyinvestor.com/amember/signup.php?price_group=1

Acquistiamo gli stessi titoli dei grandi Analisti - Monitoraggio costante della performance Ogni settimana monitoriamo le performance dei migliori Guru e analisti mondiali, presenti nella principali classifiche internazionali di rating, privilegiando per i nostri portafogli i titoli contenuti nei modelli che hanno ottenuto i maggiori risultati nel medio lungo periodo. Nella tabella qui sotto sono evidenziati alcuni dei grandi portafogli internazionali a cui si ispira il nostro report:

Disclaimer: LMR nell' esercizio della sua attività esprime opinioni, pareri e considerazioni sui mercati che non possono in alcun modo essere considerati come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. LMR prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. LMR non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@strategyinvestor.com con una richiesta in tal senso |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||