|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Martedì 19 luglio 2011 - Numero 363 - LIVELLO 1

DETTAGLI DEI PORTAFOGLI al 18 luglio 2011

ETF ITALIA - Portafoglio globale che si propone di ottenere crescite superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto esclusivamente da ETF e fondi chiusi, tutti quotati sul mercato italiano, e facilmente acquistabili con qualsiasi banca o intermediario di trading online. BIG MONEY - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli a maggiore volatilità, con una attività di trading molto frequente. E' composto costantemente da soli quattro titoli, quotati sul Nyse e Nasdaq, selezionati tra i più performanti degli ultimi mesi, che vengono sostituiti ogni settimana, utilizzando sofisticate tecniche di screening finalizzate al momentum e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli "Top" di ogni settore. TOP ANALISTI - Portafoglio globale, che si propone di ottenere una combinazione di dividendi in costante crescita e capital gain superiori al mercato nel medio lungo periodo, con una attività di trading moderata. Il modello è composto da azioni internazionali di vari paesi, quotate sul Nyse e Nasdaq. Nella composizione del modello vengono privilegiati i titoli più raccomandati da un pannello di oltre 25 tra i migliori analisti e broker internazionali, presenti nelle principali classifiche di rating e di performance. TOP DIVIDEND - Portafoglio aggressivo, che si propone di ottenere forti crescite nel medio lungo periodo, investendo su titoli ad elevato dividendo. E' composto costantemente dai dieci titoli, quotati sul Nyse e Nasdaq, con il dividend yield più elevato. I titoli vengono sostituiti ogni mese, utilizzando sofisticate tecniche di screening e applicando rigidi criteri alla selezione, in modo da evidenziare i titoli “Top” di ogni settore. CLICCA QUI SOTTO E SCARICA I PORTAFOGLI DEGLI ANALISTI IN FORMATO PDF

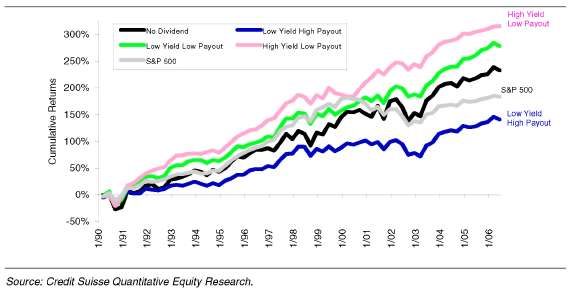

Gentile abbonato, Ottenere il 5,6% di dividendo nella seconda parte del 2011 su alcune delle migliori aziende mondiali: in una situazione di maggiore volatilità dei mercati, i nostri analisti hanno identificato 5 società leader con caratteristiche più difensive ed elevati potenziali di crescita per i nostri portafogli. In una situazione internazionale ancora incerta a causa dei forti debiti accumulati dai “PIIGS” in eurozona, i positivi dati macroeconomici provenienti dagli Stati Uniti hanno confermato ancora una volta il buon stato di salute delle imprese americane. Secondo il Dipartimento del Lavoro Usa, le nuove richieste di sussidi per la disoccupazione sono diminuite la scorsa settimana a 405.000 da 427.000, contro attese di una contrazione a 415.000. Contestualmente, le vendite al dettaglio sono inaspettatamente salite a giugno grazie a un rimbalzo del settore auto, contro le attese degli economisti interpellati da Reuters che si aspettavano una contrazione dello 0,1%. Nei giorni scorsi è iniziata la campagna di diffusione dei risultati relativi al secondo trimestre da parte delle grandi aziende Usa. Complessivamente, i dati sono stati migliori delle attese, con Alcoa, Google, Jp Morgan, Citigroup, Halliburton e IBM che hanno tutti battuto le stime degli analisti. Nella giornata di ieri, nonostante la situazione difficile degli indici, registriamo inoltre un nuovo record per Apple, che evidenzia un rialzo di +2,43%. In questo scenario, i nostri portafogli, favoriti anche dal dollaro forte, continuano ad evidenziare performance interessanti, con valori vicini ai massimi del 2011. La nostra strategia di investimento continua a privilegiare solide società internazionali, caratterizzate da utili e dividendi in crescita, selezionate in base alle raccomandazioni di un pannello di oltre 25 tra i più autorevoli Guru e analisti internazionali, in grado di performare sopra la media con qualsiasi andamento di mercato. Importanti analisi storiche confermano che queste metodologie risultano fortemente premianti nel lungo termine. A questo proposito citiamo un popolare studio realizzato dal Credit Suisse qualche anno fa. Analisi storica: I titoli ad alto dividendo e bassi Pay Out hanno ottenuto le performance più elevate Pankaj Patel, Souheang Yan e Heath Barefoot, analisti del colosso svizzero hanno analizzato i risultati di tutti i titoli a dividendo dell’indice S&P500 dal 1980 al 2006. Per ottenere risultati il più possibile precisi, i tre analisti hanno creato una simulazione dividendo i 500 titoli dell’indice in dieci gruppi da 50 titoli ciascuno, pesando percentualmente in maniera uguale ogni società. I risultati ottenuti hanno evidenziato che, nei 26 anni considerati, i titoli ad elevato dividendo hanno costantemente battuto come performance quelli con i dividendi più bassi. Dallo studio è emerso però un altro dato molto importante che viene sempre considerato nelle nostre scelte di investimento. Le performance migliori nel periodo, non sono state ottenute dal gruppo di titoli con il dividendo più elevato, ma dal gruppo di titoli con dividendo elevato abbinato al livello di Pay Out più basso (grafico sotto).

Il Pay Out è quella parte di utile che le aziende decidono di distribuire in contanti agli azionisti come dividendo. In sintesi, nel lungo termine i mercati prediligono quelle società che pur pagando regolarmente i dividendi, riescono comunque a trattenere in cassa una buona parte degli utili per effettuare ulteriori reinvestimenti in azienda. Quali potrebbero essere allora i migliori investimenti per la seconda parte del 2011 sulla base di queste considerazioni? Per rispondere a questa domanda, nei giorni scorsi abbiamo applicato lo studio del Credit Suisse alle 63 società che compongono attualmente il nostro portafoglio Top Analisti. I risultati ottenuti sono stati particolarmente interessanti e da questa analisti abbiamo ricavato una ristretta lista di 5 aziende che rispondono a questi rigidi parametri di solidità finanziaria. Dividendo annuo 5,6% e rating BUY degli analisti - Cinque titoli difensivi per proteggere i portafogli dalla volatitlità Queste società costituiscono oggi il meglio del nostro modello, una sorta di ristretta elite di titoli Top che già da soli potrebbero costituire un mini portafoglio internazionale ad elevato dividendo con potenzialità di performance superiori. Vediamo ora insieme i tre passaggi che hanno portato ai cinque titoli oggetto del report di oggi. Passaggio 1: Dai 63 titoli che compongono attualmente il nostro portafoglio Top Analisti, abbiamo selezionato soltanto i titoli che distribuiscono attualmente un dividendo. Dopo l’applicazione di questo primo filtro, abbiamo ottenuto un elenco più ridotto di 51 società. Passaggio 2: Abbiamo poi ordinato la lista in ordine decrescente per importanza del dividendo, raggruppando il portafoglio in tre parti e selezionando soltanto il terzo dei titoli con i dividendi più elevati. Dopo questo secondo passaggio, abbiamo ottenuto una lista di 16 aziende ad alto dividendo. Al primo posto di questa mini classifica parziale troviamo Invesco Mortgage, quotato sul Nyse con simbolo IVR, fondo immobiliare Usa con un dividendo del 18,4% annuo, in portafoglio dal 3 agosto 2010 (vedi report). In aggiunta ai dividendi record distribuiti, il fondo è riuscito comunque a mettere a segno una performance pari a 2,71%. Al secondo posto troviamo Navios Maritime, quotato sul Nyse con simbolo NMM, compagnia di navigazione con un dividendo del 9,5% annuo, in portafoglio dal 22 giugno 2010 (vedi report). Anche questa società, in aggiunta ai dividendi distribuiti, ha messo a segno fino ad oggi una performance pari a +11,5%. Entrambe le società sono per il momento da mantenere in portafoglio e come di consueto comunicheremo ai nostri abbonati iscritti al Secondo Livello la tempistica esatta per la vendita dei titoli consolidando i risultati ottenuti. E’ interessante però notare che entrambe queste società, nonostante i dividendi particolarmente elevati, vengono escluse nel prossimo passaggio che riguarda direttamente il Pay Out. Passaggio 3: Abbiamo infine ordinato la lista delle 16 società ad elevato dividendo in modo decrescente in base al Pay Out, selezionando però questa volta i cinque titoli posizionati in fondo alla classifica, ovvero quel ristretto numero di società che, pur garantendo agli azionisti elevate distribuzioni, mantengono più basso il livello di Pay Out. Secondo quanto emerso dallo studio del Credit Suisse sono state proprio queste tipologie di titoli ad ottenere le performance più elevate nei 26 anni considerati. Da questa selezione abbiamo quindi ottenuto un elenco di cinque importanti aziende che possono essere oggi considerate dai nostri lettori come titoli a basso rischio ed elevato potenziale da inserire in un portafoglio che punti a crescite superiori nella seconda parte del 2011 e per i prossimi anni. Complessivamente, le cinque società distribuiscono dividendi particolarmente elevati, con una media pari al 5,6% annuo, corrisposti in rate trimestrali. Il Pay Out medio è pari al 56%, con il rimanente 46% dell’utile che viene mantenuto ogni anno in cassa da queste società per ulteriori investimenti. In questo modo, il rendimento complessivo per gli investitori sale al 10% annuo, un risultato che supera ampiamente gli attuali tassi di inflazione. In sintesi, il 5,6% che viene distribuito, può essere considerato la parte spendibile dell’utile, mentre il rimanente 4,4% annuo che rimane investito servirà come copertura e mantenimento del potere di acquisto dei propri investimenti. Vediamo ora nel dettaglio i cinque titoli selezionati: Titolo 1 – Dividendo 5,7% e Pay Out 79,2% - Questa società fa parte del nostro portafoglio da 3 anni, con le prime raccomandazioni di acquisto ai lettori effettuate nel settembre 2008. Da quella data, il titolo ha messo a segno risultati record, con una crescita pari a +43% escluso i dividendi percepiti nel periodo. I nostri iscritti che ci seguono da più tempo e che hanno seguito le nostre indicazioni, grazie ai forti aumenti di prezzo e all’ incremento dei dividendi nel periodo, ottengono già oggi, dopo soli tre anni, un rendimento da sole cedole pari all’ 8,25% annuo sul capitale originariamente investito. E’ sicuramente la società dei record. L’azienda ha aumentato costantemente il suo dividendo per 42 anni consecutivi.

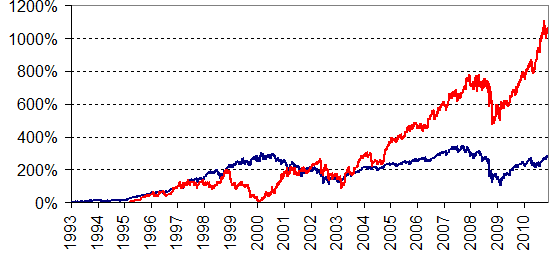

Secondo il professor Jeremy Siegel, importante studioso di mercati azionari, questa società si è classificata al primo posto assoluto per performance tra tutte le aziende Usa tra il 1957 e il 2005, con un guadagno annuo composto pari a +19,80%. I risultati sono stati sorprendenti: 10.000 dollari investiti nel 1957 sono diventati oggi ben 83.722.252 (ottantatremilioni!). Nello stesso periodo, un investimento nell'indice S&P500 ha generato 1.634.048. Stiamo parlando di PASSA AL LIVELLO 2. La società è una delle maggiori aziende al mondo per la produzione di sigarette, prodotti collegati al tabacco, alimentari, bibite e alcolici. La lunga crescita del titolo in borsa (linea rossa) contro S&P500 (linea blu)

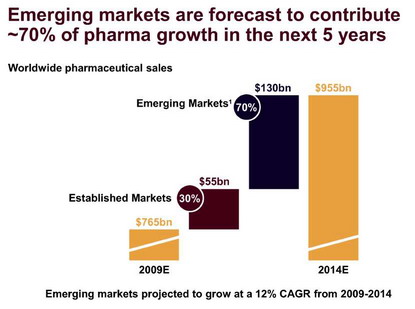

Nonostante le forti crescite maturate negli ultimi anni, l’azienda mantiene ancora immutate le sue capacità reddituali: a fronte di un calo del consumo di tabacco negli Stati Uniti, la società sta beneficiando di forti aumenti della vendita di sigarette in Cina e India, con crescite dei ricavi a due cifre. Su queste basi, tutti i 19 analisti che seguono attualmente il titolo assegnano un giudizio di STRONG BUY, con un target medio a 3-5 anni pari a +46% dai livelli attuali. Attualmente abbiamo destinato a questo investimento una quota pari al 2,4% del portafoglio, con un controvalore pari a 680 azioni. Comprare in data di oggi il titolo. Titolo 2 - Dividendo 7,4% e Pay Out 42% - Questa società è attualmente una delle nostre partecipazioni in portafoglio con il dividendo più elevato. Inserito nel modello in giugno 2010, il titolo vanta già una performance pari a +15,3% a cui si sommano i dividendi incassati negli ultimi 12 mesi. Il titolo sta vivendo in borsa un momento di mercato particolarmente brillante, grazie anche ad un massiccio piano di Buy Back di azioni proprie, pari al 6% del capitale sociale, deliberato dalla società nei mesi scorsi e in pieno svolgimento in queste settimane. Secondo gli analisti, la società potrebbe restituire ai propri azionisti, tra Buy Back e dividendi, una quota di oltre 50 miliardi nel corso dei prossimi 10 anni, un controvalore addirittura superiore alla attuale capitalizzazione di borsa. Stiamo parlando di PASSA AL LIVELLO 2. Questo colosso farmaceutico europeo da 68 miliardi dollari, vanta sedi operative in oltre 100 paesi, con una presenza già consolidata nei mercati principali e in costante aumento nei più importanti mercati emergenti.

Con un price earning pari a sole 8,7 volte gli utili, il titolo appare sottovalutato e presenta forti potenziali di apprezzamento nei prossimi anni. Su queste basi, nove degli undici analisti che seguono il titolo assegnano un giudizio di STRONG BUY. Attualmente, abbiamo dedicato a questo investimento una quota pari al 2,3% del portafoglio, con un controvalore pari a 350 azioni. Titolo 3 - Dividendo 5,1% e Pay Out 41% – Questa azienda farmaceutica presenta attualmente quotazioni a sconto, a causa dei numerosi brevetti in scadenza nei prossimi 3-5 anni che potrebbero aumentare la concorrenza da parte dei farmaci generici indebolendo i fatturati. La società dovrà quindi crescere anche mediante acquisizioni sul mercato o nuove join venture in grado di rafforzare il portafoglio prodotti. Con oltre 6 miliardi disponibili in cassa, è possibile attendersi novità positive in questo senso nei prossimi anni. Stiamo parlando di PASSA AL LIVELLO 2. L’azienda è una delle maggiori società farmaceutiche al mondo, con una capitalizzazione di borsa pari a 43 miliardi di dollari. Opera con oltre 38.000 dipendenti in filiali che coprono 159 paesi del mondo. Sin dalla sua fondazione, risalente a 131 anni fa, la società produce farmaci innovativi ed ha attualmente in sviluppo un numero crescente di molecole che potrebbero portare presto alla realizzazione di nuovi farmaci, in grado di sostituire i brevetti in scadenza, rafforzando i ricavi. Su queste basi, 16 dei 19 analisti che seguono il titolo assegnano un giudizio di STRONG BUY. Attualmente, abbiamo dedicato a questo investimento una quota pari al 2% del portafoglio, con un controvalore pari a 400 azioni. Titolo 4 - Dividendo 5% e Pay Out 46% - Questa azienda è una delle compagnie elettriche storiche più importanti negli Stati Uniti. Fondata nel 1924, con sede principale in Pennsylvania, questa società è entrata nel mirino di alcuni dei più autorevoli analisti che compongono il pannello di esperti da noi regolarmente monitorati, a causa delle interessanti prospettive di crescita nel medio termine, unite ad un livello di sottovalutazione del titolo che lascia intravedere target potenziali di prezzo particolarmente appetibili. In un momento di ripresa economica sostenuta negli Usa, il settore elettrico dovrebbe registrare un rapido aumento della domanda, con benefici diretti per le imprese che operano in questo comparto. Stiamo parlando di PASSA AL LIVELLO 2.

La società, attraverso le sue controllate, produce e commercializza energia elettrica a circa 4 milioni di clienti retail, commerciali e industriali situati prevalentemente nel nord-est ed ovest degli Stati Uniti e nel Regno Unito. L’azienda genera energia da vari combustibili, tra cui uranio, carbone, gas naturale, petrolio ed acqua, con un totale di 1.022 centrali elettriche di produzione circa 55 milioni di Kilowatt. Il dividendo è cresciuto costantemente ad un tasso del 10,2% annuo nel corso degli ultimi 10 anni. In cifre, questo significa che la cedola è quasi triplicata dal 2001 ad oggi. Su queste basi, tutti i 13 analisti che seguono il titolo assegnano un giudizio di STRONG BUY. Attualmente, abbiamo dedicato a questo investimento una quota pari al 1% del portafoglio, con un controvalore pari a 287 azioni. Titolo 5 - Dividendo 4,9% e Pay Out 70,4% - L’ultima società della lista è ancora un volta un titolo farmaceutico, confermando come questo settore sia oggi considerato tra i più interessanti come prospettive. Si tratta della sesta società al mondo per importanza nel comparto, con oltre 100 mila dipendenti, un fatturato di circa 33 miliardi di euro e una quota di mercato globale del 5,6 per cento. Recentemente la società ha ultimato la sua fase di ricerca per il vaccino contro la malaria. Stiamo parlando di PASSA AL LIVELLO 2. I grandi investitori internazionali stanno mostrando un grande interesse su questo titolo. La società fa attualmente parte del portafoglio di Warren Buffet, con un investimento sul titolo di circa 60 milioni di dollari. Ancora maggiore l’investimento di John Gunn che detiene su questa società una quota di 1,4 miliardi, pari al 2,75% del totale del suo portafoglio. Su queste basi, 10 dei 14 analisti che seguono il titolo assegnano un giudizio di STRONG BUY. Attualmente, abbiamo dedicato a questo investimento una quota pari al 0,6% del portafoglio, con un controvalore pari a 108 azioni. Top Dividend - Rendimento medio 7,6% - Dieci titoli ad elevato dividendo Top Dividend - Questo particolare portafoglio mira a raggiungere una redditività superiore, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Complessivamente, il modello offre un livello cedolare record, con un rendimento medio annuo pari al 7,6% ed un price earning medio pari a 14 volte, rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi al 1,9%, ed un price earning a 13,9 volte. Secondo i dati di Back Test, da settembre 2000 ad oggi, il portafoglio indica un rendimento record, pari a +23,1% annuo composto contro una performance dell'indice S&P500 pari a +1,5% annuo nello stesso periodo. Il rendimento cumulativo del modello è stata pari a +764,7%, contro 27,3% realizzato dall'indice S&P500 nello stesso periodo. Si tratta di un portafoglio adatto a chi desidera ottenere rendite periodiche più elevate senza rinunciare a potenziali capital gain elevati. Si tratta di un portafoglio adatto a chi desidera ottenere rendite periodiche più elevate senza rinunciare a potenziali capital gain elevati. Per visualizzare i dati completi del Back Test cliccare su: http://tinyurl.com/topdividend Per scaricare i dieci titoli del portafoglio Top Dividend in formato PDF clicca qui I dieci titoli selezionati resteranno in portafoglio fino a martedì 9 agosto, data del prossimo aggiornamento mensile. Big Money – E' il nostro portafoglio di trading avanzato e veloce, riservato ai traders più esperti e formato da soli quattro titoli che cambiano ogni martedì. A causa della volatilità più elevata, si raccomanda di utilizzare questo modello abbinandolo ad altri più conservativi, come ad esempio il portafoglio ETF Italia o il Top Analisti. Big Money utilizza tecniche avanzate per la sua composizione, servendosi di un sofisticato sistema computerizzato a parametri, che permette di identificare solo quattro titoli in un universo di oltre 5000 aziende quotate sul Nyse e sul Nasdaq. Il portafoglio, inventato dagli analisti di Zacks e da noi riadattato, ha una filosofia opposta agli altri modelli. Mentre il Top Analisti e il Top Dividend ricercano titoli sottovalutati e spesso con grafici in discesa negli ultimi mesi (stile contrarian), il Big Money identifica i titoli "più alla moda del momento", e cioè quelli che pur mantenendo attualmente una sottovalutazione di base, sono stati i più performanti in borsa negli ultimi mesi (grafici in forte crescita). In sintesi, il modello si basa sulla continuazione del trend. Questa metodologia, applicata con costanza è risultata negli anni la più redditizia, ma anche la più speculativa. Vediamo ora nel dettaglio i titoli da acquistare oggi in apertura di mercato e da mantenere fino a martedì prossimo, con un investimento di 25% per ciascun titolo. Il nuovo portafoglio per la settimana

Buone performance a tutti! Paolo Crociato Con soli 19,99 euro mensili. a mezzo Visa o Mastercard, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata. clicca qui per abbonarti anche per un solo mese: http://www.strategyinvestor.com/amember/signup.php?price_group=1

Acquistiamo gli stessi titoli dei grandi Analisti - Monitoraggio costante della performance Ogni settimana monitoriamo le performance dei migliori Guru e analisti mondiali, presenti nella principali classifiche internazionali di rating, privilegiando per i nostri portafogli i titoli contenuti nei modelli che hanno ottenuto i maggiori risultati nel medio lungo periodo. Nella tabella qui sotto sono evidenziati alcuni dei grandi portafogli internazionali a cui si ispira il nostro report:

Disclaimer: LMR nell' esercizio della sua attività esprime opinioni, pareri e considerazioni sui mercati che non possono in alcun modo essere considerati come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. LMR prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi e' comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. LMR non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@strategyinvestor.com con una richiesta in tal senso |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||